[...]

It’s not for lack of interest on Wall Street’s part. The effort to scientifically model markets, which began in the mid-1980s, has absorbed the talents of some of the brightest graduates of math and computer science programs. A handful of secretive hedge fund managers—including Renaissance Technologies, PDT Partners, and D.E. Shaw—have carved out extraordinary returns. But tellingly, many of the leading operations today are the same ones that dominated scientific modeling decades ago. And you probably aren’t rich enough or connected enough to invest with them.

One reason machine investing remains an elite domain is obvious. By definition, most investors can’t beat the average, and every computer that momentarily finds a winning formula will soon face others trying to outwit it. But it turns out that investing is also simply harder than, say, predicting your next Amazon purchase. “It’s one of the most difficult problems in applied machine learning,” says Ciamac Moallemi, a professor at Columbia Business School and a principal at Bourbaki LLC. Here are just some of the devilish problems financial engineers are trying to crack:

The Data Keeps Changing

Or, in quantspeak, it’s nonstationary. An example of stationary data might be the distance between your left eye and your nose. Unless you have plastic surgery, it’s a constant. If a machine is fed hundreds of pictures of you, it will be able to identify you with high probability.

In financial markets, data can change dramatically and in unprecedented ways—for example, when interest rates turned negative across much of Europe and Japan in 2013. Other shifts can be more mundane. In 1998 pricing of U.S. stocks went to decimals from fractions. That wasn’t hard for computers to adjust to, but it might have flustered some of the human traders. “It changed some structure in the market and probably some behavior, too,” says Glen Whitney, a former researcher at Renaissance.

There’s More Noise Than Signal

Stocks move all the time, and not always for any discernible reason. Most market moves are what economists call noise trading. To go back to the image-recognition analogy, imagine a computer trying to identify people in photos that were taken in the dark. Most of the data in those pictures is noise—useless black pixels.

What’s more, as data sets go, the history of stock prices is relatively thin. Say you’re trying to predict how stocks will perform over a one-year horizon. Because we only have decent records back to 1900, there are only 118 nonoverlapping one-year periods to look at in the U.S. Compare this with Facebook Inc., which has an endless trove of stuff to comb through—it processes 350 million pictures a day. And in image recognition, simple tricks such as rotating the photo or altering colors can increase the amount of data; it’s difficult to artificially increase the size of a financial data set.

The Edge You’re Looking for Is Really Small

An obvious signal—for example, to buy stocks on the first day of every month—is not of much use. If that worked in the past, it was probably just a fluke, and even if it isn’t, it’s going to be quickly discovered and traded away by others. So researchers have focused on very faint signals, ones that might predict the future price with only 51% certainty. “We were looking for patterns that are just on the edge of detection,” Whitney says. Most investors can’t take advantage of such patterns. To make them work, money managers have to combine thousands of bets and magnify them with leverage—investing with borrowed money.

Prediction can be improved only so much, forcing elite quantitative managers to look for other advantages. In investing, one profitable problem to solve is transaction costs.

The obvious transaction cost is the fee the broker charges. But there’s also something called slippage, which accounts for the quoted price—$135 for a share of IBM Corp., for example—being relative to the number of shares you want to buy. You might be able to buy only 100 shares at $135; to buy 1,000 shares would require bidding a higher price to attract new sellers. The average cost might then be $136. The only way to know the true price, with slippage, is to transact in the market.

Teaching a machine to anticipate transaction costs helps in two ways. First, the edge required for a trading signal to be profitable might go from 51% to 50.5%. The second advantage is that more can be squeezed from an opportunity. Imagine a widely known model identifies IBM as 1% undervalued. Without understanding transaction costs, a typical company might trade only 1,000 shares, lest it risk too much slippage and push prices above the 1% spread it’s seeking to capture. A company that knows, with perhaps 80% probability, that in fact 5,000 shares can be safely bought without moving the market to higher prices can make a bigger bet. Many in the industry say Renaissance has the most advanced understanding of transaction costs, and that’s one secret to its unequaled track record.

To squeeze transaction costs further, some quant managers build their own high-frequency trading operations, in which they can act as market makers, earning money by matching buyers and sellers. But just as important, running these platforms helps them gain deeper insights into the behavior of the market. It’s akin to Warren Buffett having his own traders on the floor of the New York Stock Exchange rather than using a Wall Street brokerage. Buffett’s own people might tell him things about the mood on the floor that the brokers’ wouldn’t.

Another workaround for quant managers struggling with market data is to find other kinds of information to mine. They’re feeding into their computers everything from satellite photos of parking lots to social media feeds. “Alternative data might be more helpful to firms that are less skilled at wringing signal out of classic data sets,” says Jon McAuliffe, a professor at the University of California at Berkeley and the chief investment officer at Voleon Capital Management LP. Trouble is, such data gets easier and easier to find, so it may not provide an edge for long. (Bloomberg LP, which owns Bloomberg Businessweek, provides clients with access to alternative data.)

Given the complexity of noisy data, most companies try to keep the models as simple as possible. Nick Patterson, who spent a decade as a researcher at Renaissance, says, “One tool that Renaissance uses is linear regression, which a high school student could understand” (OK, a particularly smart high school student; it’s about finding the relationship between two variables). He adds: “It’s simple, but effective if you know how to avoid mistakes just waiting to be made.” Legend holds that at one time the crown jewels of the firm could be written down on a single 8.5-by-11-inch sheet of paper.

As much as hedge funds are using computers for data crunching and pattern recognition, finding new market signals is still a human endeavor. Elite quantitative managers employ huge staffs—sometimes in the hundreds—and show up at machine learning conferences to recruit fresh Ph.D.s.

To build a truly autonomous investing system—one in which the computer itself is thinking about signals and strategies to try—researchers will likely need to crack the problem of causality. That means not only noticing that, for instance, a rise in a particular stock is often accompanied by a bump in interest rates, but also being able to come up with a reason for it. Humans are good at this kind of thinking, but AI has only started to make progress.

Another method, known as deep learning, has driven recent advances in AI, such as image recognition and speech translation. Researchers are tying to bring it to finance, though its use is still limited. Zack Lipton, a professor at Carnegie Mellon, has co-authored a paper showing one possible approach. It addresses the noise problem by predicting not stock prices, but the changes in company fundamentals—such as revenue or profit margins—that ultimately drive returns.

The adversarial nature of trading means that most developments remain shrouded in secrecy. That makes high-quality AI scientists hard to recruit. Scientists like to publish and collaborate. “We love discovering new things about markets and have a great community of people within the firm that we’re able to share results with, but unfortunately we can’t communicate them to a wider audience,” says Pete Muller, the founder of PDT Partners LLC and a pioneer in the field.

The prospect of searching for ghostly signals that eventually disappear can also dissuade some people from working in finance. “In my mind, a top researcher would need a two- to five-times salary multiple to completely forgo the ability to publish and make the lifestyle trade-offs necessary to work in finance,” Lipton says. Still, there’s the lure of a tough problem, combined with the chance to make serious money. “Using machines to beat the markets is a really difficult challenge,” says McAuliffe, whose résumé includes biological research and a stint at Amazon.com Inc. “But I don’t think it’s impossible.”

Fonte: aqui

08 julho 2019

Quais são as economias hiperinflacionárias?

Com o retorno do tratamento à inflação na contabilidade brasileira (vide aqui), resta saber em que situações o IAS 29 deve ser aplicado. O International Practices Task Force (IPTF) of the Centre for Audit Quality (CAQ) (via aqui) considerando os dados de diversos países, considera como status de economias "altamente inflacionárias", baseado nos critérios do IAS 29, a seguinte listagem:

Economias com inflação de três anos acima de 100%:

Angola

Argentina

República Democrática do Congo

Sudão do Sul

Sudão

Venezuela

Economias com inflação projetada de três anos maior que 100%:

República Islâmica do Irã

Iémen

Zimbábue

Economias com inflação de três anos superiores a 100% após um pico de inflação:

Suriname

Economias com inflação em três anos entre 70% e 100% ou com um aumento significativo (25% ou mais) da inflação durante o período atual

Libéria

Líbia

Economias com inflação de três anos acima de 100%:

Angola

Argentina

República Democrática do Congo

Sudão do Sul

Sudão

Venezuela

Economias com inflação projetada de três anos maior que 100%:

República Islâmica do Irã

Iémen

Zimbábue

Economias com inflação de três anos superiores a 100% após um pico de inflação:

Suriname

Economias com inflação em três anos entre 70% e 100% ou com um aumento significativo (25% ou mais) da inflação durante o período atual

Libéria

Líbia

Letras mais usadas na língua portuguesa

Eis uma listagem interessante e útil: as letras que mais aparecem na língua portuguesa. Usando um dicionário de português, a partir de 32 mil lemas (ou raiz de uma palavra). Eis a ordem, as

Interesse, sim. Mas útil? Quem nunca jogou "forca"?

07 julho 2019

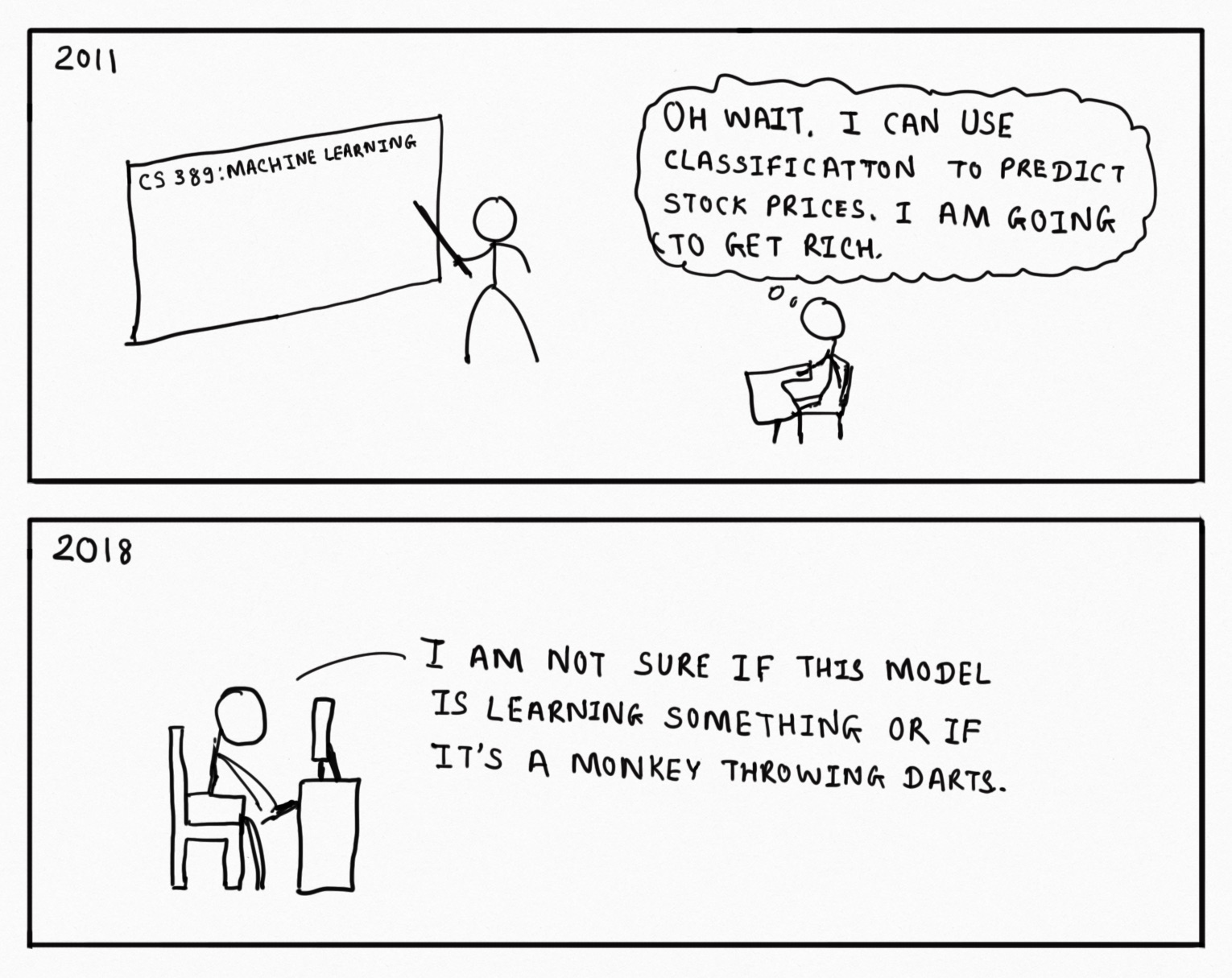

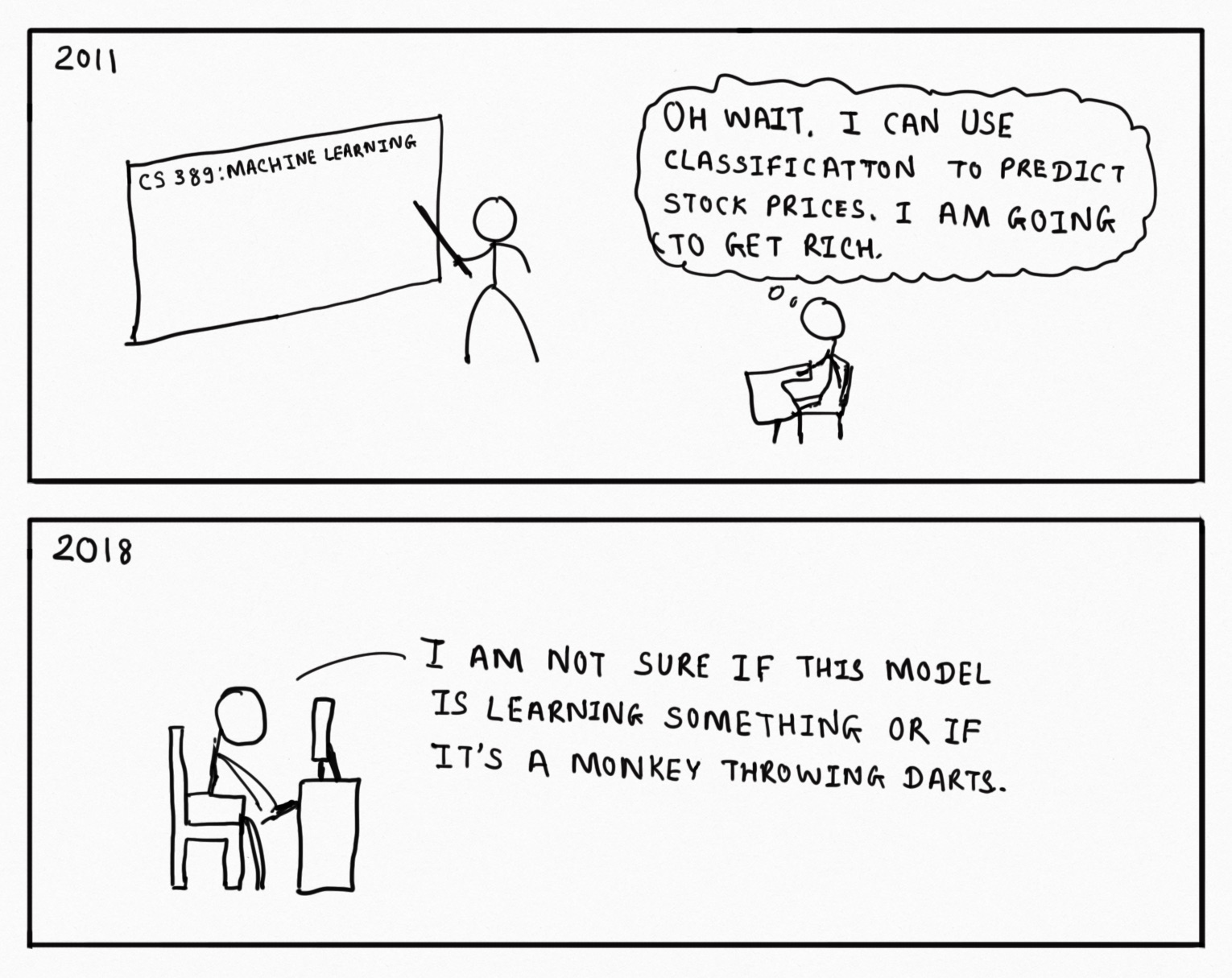

Machine Learning em Finanças: prever é muito difícil

Machine Learning é algo antigo que é usado desde os anos 1980 no mercado financeiro. Apesar de toda evolução dos algoritmos nos últimos anos, a capacidade de previsão dessas ferramanentas é muita pequena.

Em suma: os mercados financeiros são inerentemente imprevisíveis. Existem vários motivos pelos quais é tão difícil prever. O engenheiro indiano Hardik Patel , que trabalha no Google e foi chefe num fundo quantitativo em nova york, destaca os principais motivos que dificultam isso.

1 º Distribuição dos dados: O futuro é distinto do passado. Esse é um problema comum quando se trata de aplicar o aprendizado de máquina a problemas do mundo real. Além de garantir que os conjuntos de teste e treino tenham distribuições semelhantes, também é preciso garantir que o modelo treinado seja usado apenas quando os dados futuros estiverem em conformidade com a distribuição do treinamento / validação.

2 º Amostra dos dados pequena: quando o conjunto de dados é bem pequeno, como no caso de estatísticas de desemprego fica bem difícil fazer previsões.

3 º Previsão em finanças é algo bem complexo: muitas coisas afetam os preços em diferentes escalas:

a) Em intervalos de alta frequência, o preço dos ativos é afetado pelos algoritmos de negociação;

b) Os preços de abertura e fechamento têm seus próprios padrões - tanto em ações quanto em futuros

c) Notícias e rumores são as forças motrizes quando se trata de horizontes de vários dias. Notícias específicas da empresa podem acontecer a qualquer momento sem aviso prévio. No entanto, a linha do tempo para alguns eventos é conhecida de antemão. O cronograma de resultados da empresa, bem como o calendário de dados econômicos, são conhecidos de antemão.

d) Valuation e os ciclos econômicos são importantes quando se trata de mudanças de preços em faixas de vários anos.

4º Outros problemas:

a) Previsões financeiras têm baixa acurácia;

b) Há muito ruído nos dados;

c)Dados financeiros têm sazonalidade;

d) Há eventos que nunca foram vistos pela máquina; os dados financeiros podem conter eventos totalmente diferentes do que estava disponível durante o treinamento do modelo.

e) um conjunto de dados financeiros pode consistir em preços de frequência mais altos, bem como dados econômicos de menor frequência.

Em suma: os mercados financeiros são inerentemente imprevisíveis. Existem vários motivos pelos quais é tão difícil prever. O engenheiro indiano Hardik Patel , que trabalha no Google e foi chefe num fundo quantitativo em nova york, destaca os principais motivos que dificultam isso.

1 º Distribuição dos dados: O futuro é distinto do passado. Esse é um problema comum quando se trata de aplicar o aprendizado de máquina a problemas do mundo real. Além de garantir que os conjuntos de teste e treino tenham distribuições semelhantes, também é preciso garantir que o modelo treinado seja usado apenas quando os dados futuros estiverem em conformidade com a distribuição do treinamento / validação.

2 º Amostra dos dados pequena: quando o conjunto de dados é bem pequeno, como no caso de estatísticas de desemprego fica bem difícil fazer previsões.

3 º Previsão em finanças é algo bem complexo: muitas coisas afetam os preços em diferentes escalas:

a) Em intervalos de alta frequência, o preço dos ativos é afetado pelos algoritmos de negociação;

b) Os preços de abertura e fechamento têm seus próprios padrões - tanto em ações quanto em futuros

c) Notícias e rumores são as forças motrizes quando se trata de horizontes de vários dias. Notícias específicas da empresa podem acontecer a qualquer momento sem aviso prévio. No entanto, a linha do tempo para alguns eventos é conhecida de antemão. O cronograma de resultados da empresa, bem como o calendário de dados econômicos, são conhecidos de antemão.

d) Valuation e os ciclos econômicos são importantes quando se trata de mudanças de preços em faixas de vários anos.

4º Outros problemas:

a) Previsões financeiras têm baixa acurácia;

b) Há muito ruído nos dados;

c)Dados financeiros têm sazonalidade;

d) Há eventos que nunca foram vistos pela máquina; os dados financeiros podem conter eventos totalmente diferentes do que estava disponível durante o treinamento do modelo.

e) um conjunto de dados financeiros pode consistir em preços de frequência mais altos, bem como dados econômicos de menor frequência.

Domínio CPA

Os domínios da internet são regulados por uma entidade chamada ICANN. Esta é uma entidade sem fins lucrativos, vinculada ao governo dos Estados Unidos.

Agora, o AICPA, o Instituto de Contadores Públicos Certificados, com 330 mil membros, anunciou que o domínio CPA estará sob sua responsabilidade. Desde 2015 o presidente da entidade AICPA pressionava para obter esta responsabilidade. O presidente do AICPA estava preocupado com a possibilidade de alguém, que não fosse um contador público certificado, usasse e abusasse do domínio.

Isto pode ser um sinal de que o domínio ser usado especialmente por contadores públicos ou por pessoas que estariam dentro dos padrões e critérios definidos pelo AICPA. Entretanto, o Going Concern lembra que uma investigação em 68 mil domínios com "cpa" não achou evidências de problemas. O site, ironicamente, afirma:

Meaning there aren’t wild bands of rogue Internet trolls camping CPA domains for the purpose of diluting public trust or worse, offering professional services without a license. Go figure, Internet criminals have better things to do it seems.

Agora, o AICPA, o Instituto de Contadores Públicos Certificados, com 330 mil membros, anunciou que o domínio CPA estará sob sua responsabilidade. Desde 2015 o presidente da entidade AICPA pressionava para obter esta responsabilidade. O presidente do AICPA estava preocupado com a possibilidade de alguém, que não fosse um contador público certificado, usasse e abusasse do domínio.

Isto pode ser um sinal de que o domínio ser usado especialmente por contadores públicos ou por pessoas que estariam dentro dos padrões e critérios definidos pelo AICPA. Entretanto, o Going Concern lembra que uma investigação em 68 mil domínios com "cpa" não achou evidências de problemas. O site, ironicamente, afirma:

Meaning there aren’t wild bands of rogue Internet trolls camping CPA domains for the purpose of diluting public trust or worse, offering professional services without a license. Go figure, Internet criminals have better things to do it seems.

Rir é o melhor remédio

Eu costumava pensar que café era uma bebida de adulto. Depois pensava que álcool era uma bebida de adulto. Agora eu finalmente alcancei a iluminação plena e entendi que água é que é a bebida de adulto.

06 julho 2019

Os livros mais vendidos de todos os tempos

A listagem dos livros mais vendidos na história será necessariamente controversa. Há dificuldade nos números, que inclui livros antigos com pouco registro do número de exemplares. Outro aspecto é como considerar o conceito de livro: Harry Potter é um livro ou um conjunto de livros; os livros publicados “copiados” de um terceiro, como a Summa de Pacioli, que foi “copiada” em diferentes idiomas; e as estatísticas das publicações “piratas”; todas são situações onde a mensuração do número pode ser complicada.

O livro Harry Potter e a Pedra Filosofal vendeu 120 milhões de cópias. Já o catalogo da Ikea teve 203 milhões na tiragem de 2017. Mas o catalogo da Ikea não é bem um livro. E quando consideramos a Bíblia e suas derivações torna a listagem mais complicada ainda.

A seguir, uma tentativa de listagem dos livros mais vendidos de todos os tempos:

1 - Citações do Presidente Mao Zedong - O número de unidades vendidas deve estar entre 740 milhões e 5 bilhões de cópias. O ditador chinês, que governou a China entre 1949 até sua morte, publicou aforismos, mas sua tiragem foi comprada pelo estado, não pagou impostos e outros custos.

2 - Dicionário Xinhua - 567 milhões de cópias vendidas - É o dicionário mais “popular”, também vendido na China. Usado na escola primária da China.

3 - Harry Potter - 500 milhões de cópias vendidas para os sete livros. O livro foi escrito há mais de vinte anos e a primeira edição saiu em 1997. Como existe controvérsia dos dois primeiros da listagem, considerar Harry Potter um único livro também é polêmico.

4 - O Senhor dos Anéis - Mais de 100 milhões de cópias vendidas - Livro escrito por Tolkien cujas vendas aumentaram substancialmente com os filmes.

5- Pequeno Príncipe - estimativa de 150 milhões de cópias vendidas. Escrito por Antoine de Saint-EExupéry é também o livro não religioso mais traduzida do mundo: 382 idiomas.

6 - E não sobrou nenhum, de Agatha Christie - 100 milhões de cópias vendidas - É o mistério mais vendido de todos os tempos.

7 - O Código Da Vinci - Cerca de 60 milhões de cópias vendidas. Obra de Dan Brown

8 - Cookbook de Betty Crocker - cerca de 60 milhões decópias vendidas

Parte do sucesso dos livros citados acima ocorreu no final do século XX e início do século XXI. Por este motivo, é bom lembrar do livro “A Cabana do Pai Tomas” que vendeu 3 milhões de exemplares, a maior parte no século XIX.

Adaptado livremente daqui. Dos oito livros mais "vendidos", eu li quatro.

O livro Harry Potter e a Pedra Filosofal vendeu 120 milhões de cópias. Já o catalogo da Ikea teve 203 milhões na tiragem de 2017. Mas o catalogo da Ikea não é bem um livro. E quando consideramos a Bíblia e suas derivações torna a listagem mais complicada ainda.

A seguir, uma tentativa de listagem dos livros mais vendidos de todos os tempos:

1 - Citações do Presidente Mao Zedong - O número de unidades vendidas deve estar entre 740 milhões e 5 bilhões de cópias. O ditador chinês, que governou a China entre 1949 até sua morte, publicou aforismos, mas sua tiragem foi comprada pelo estado, não pagou impostos e outros custos.

2 - Dicionário Xinhua - 567 milhões de cópias vendidas - É o dicionário mais “popular”, também vendido na China. Usado na escola primária da China.

3 - Harry Potter - 500 milhões de cópias vendidas para os sete livros. O livro foi escrito há mais de vinte anos e a primeira edição saiu em 1997. Como existe controvérsia dos dois primeiros da listagem, considerar Harry Potter um único livro também é polêmico.

4 - O Senhor dos Anéis - Mais de 100 milhões de cópias vendidas - Livro escrito por Tolkien cujas vendas aumentaram substancialmente com os filmes.

5- Pequeno Príncipe - estimativa de 150 milhões de cópias vendidas. Escrito por Antoine de Saint-EExupéry é também o livro não religioso mais traduzida do mundo: 382 idiomas.

6 - E não sobrou nenhum, de Agatha Christie - 100 milhões de cópias vendidas - É o mistério mais vendido de todos os tempos.

7 - O Código Da Vinci - Cerca de 60 milhões de cópias vendidas. Obra de Dan Brown

8 - Cookbook de Betty Crocker - cerca de 60 milhões decópias vendidas

Parte do sucesso dos livros citados acima ocorreu no final do século XX e início do século XXI. Por este motivo, é bom lembrar do livro “A Cabana do Pai Tomas” que vendeu 3 milhões de exemplares, a maior parte no século XIX.

Adaptado livremente daqui. Dos oito livros mais "vendidos", eu li quatro.

05 julho 2019

O dinheiro acabou

Alguns economistas têm criticado a “obsessão” pelo ajuste fiscal em decorrência dos seus efeitos deletérios sobre a atividade econômica, enquanto outros defendem a expansão do investimento em infraestrutura.

A atual política fiscal, no entanto, não é o resultado de uma escolha. O dinheiro acabou e o governo não pode aumentar o gasto público.

O problema decorre de muitas leis que tornaram compulsórios diversos gastos públicos, há décadas crescendo bem mais do que a renda nacional. Faz tempo, a receita corrente não é suficiente para pagar esses gastos, quanto mais as despesas discricionárias necessárias para manter a máquina pública funcionando.

Nos últimos anos, as contas foram pagas com receitas extraordinárias, como a devolução dos empréstimos ao BNDES ou o lucro do Banco Central. Essas fontes, no entanto, estão secando. A saída seria o governo se endividar para pagar as despesas correntes, mas isso é proibido por artigo da Constituição —a regra de ouro.

Por essa razão, o governo teve que pedir ao Congresso a aprovação de crédito suplementar, uma saída que pode ser até legal, mas fere o espírito da regra de ouro. A alternativa seria interromper pagamentos de programas como o Bolsa Família, o que ninguém tem defendido.

Não há mais nada que o governo possa fazer na seara fiscal sem a revisão das leis em vigor.

Parece inevitável rever a regra de ouro. Essa mudança deveria ser acompanhada de medidas adicionais que interrompam o aumento descontrolado do gasto público, a começar pela reforma da Previdência.

Caso o governo tenha que se endividar para pagar despesas correntes, a contrapartida deveria ser proibir o aumento dos gastos com os servidores, a concessão de subsídios e a criação de despesas obrigatórias.

Sem essas medidas, o crescimento da dívida pública levará ao aumento da inflação e das taxas de juros, prejudicando ainda mais a economia.

A expansão da infraestrutura seria bem-vinda, mas vale lembrar alguns dos projetos do governo dos últimos 15 anos, como as refinarias ineficientes, o trem-bala e Angra 3. Se é para fazer isso, melhor mesmo não ter dinheiro para gastar.

O poder público foi, inclusive, incapaz de propor projetos executivos detalhados, o que resultou em falta de previsibilidade das contrapartidas ambientais e sociais, comprometendo severamente os planos iniciais.

Quem vai investir em infraestrutura depois dos seguidos problemas emBelo Monte e no linhão de energia em Roraima? Houve ainda as desastrosas intervenções nos setores de óleo e gás e de energia.

Não faltam recursos privados para os investimentos; faltam, isso sim, regras previsíveis, o que é fácil de diagnosticar, mas difícil de resolver. Os problemas são mais sutis do que sugerem as frases de efeito.

Marcos Lisboa

Presidente do Insper, ex-secretário de Política Econômica do Ministério da Fazenda (2003-2005) e doutor em economia.

A atual política fiscal, no entanto, não é o resultado de uma escolha. O dinheiro acabou e o governo não pode aumentar o gasto público.

O problema decorre de muitas leis que tornaram compulsórios diversos gastos públicos, há décadas crescendo bem mais do que a renda nacional. Faz tempo, a receita corrente não é suficiente para pagar esses gastos, quanto mais as despesas discricionárias necessárias para manter a máquina pública funcionando.

Nos últimos anos, as contas foram pagas com receitas extraordinárias, como a devolução dos empréstimos ao BNDES ou o lucro do Banco Central. Essas fontes, no entanto, estão secando. A saída seria o governo se endividar para pagar as despesas correntes, mas isso é proibido por artigo da Constituição —a regra de ouro.

Por essa razão, o governo teve que pedir ao Congresso a aprovação de crédito suplementar, uma saída que pode ser até legal, mas fere o espírito da regra de ouro. A alternativa seria interromper pagamentos de programas como o Bolsa Família, o que ninguém tem defendido.

Não há mais nada que o governo possa fazer na seara fiscal sem a revisão das leis em vigor.

Parece inevitável rever a regra de ouro. Essa mudança deveria ser acompanhada de medidas adicionais que interrompam o aumento descontrolado do gasto público, a começar pela reforma da Previdência.

Caso o governo tenha que se endividar para pagar despesas correntes, a contrapartida deveria ser proibir o aumento dos gastos com os servidores, a concessão de subsídios e a criação de despesas obrigatórias.

Sem essas medidas, o crescimento da dívida pública levará ao aumento da inflação e das taxas de juros, prejudicando ainda mais a economia.

A expansão da infraestrutura seria bem-vinda, mas vale lembrar alguns dos projetos do governo dos últimos 15 anos, como as refinarias ineficientes, o trem-bala e Angra 3. Se é para fazer isso, melhor mesmo não ter dinheiro para gastar.

O poder público foi, inclusive, incapaz de propor projetos executivos detalhados, o que resultou em falta de previsibilidade das contrapartidas ambientais e sociais, comprometendo severamente os planos iniciais.

Quem vai investir em infraestrutura depois dos seguidos problemas emBelo Monte e no linhão de energia em Roraima? Houve ainda as desastrosas intervenções nos setores de óleo e gás e de energia.

Não faltam recursos privados para os investimentos; faltam, isso sim, regras previsíveis, o que é fácil de diagnosticar, mas difícil de resolver. Os problemas são mais sutis do que sugerem as frases de efeito.

Marcos Lisboa

Presidente do Insper, ex-secretário de Política Econômica do Ministério da Fazenda (2003-2005) e doutor em economia.

Copa do mundo de futebol feminino

The Women's World Cup is drawing record audiences. More skilful play and new sponsorship deals are two reasons why.

Fonte: aqui

Bancos Europeus

Na internet, dois gráficos sobre a cotação das ações. O primeiro é o índice Stoxx 600 Banks:

A partir de 2015 o índice das instituições financeiras começaram a cair. O nível mais baixo ocorreu quando tivemos o Brexit ou a saída do Reino Unido da Comunidade Europeia. Em 2018, a crise com o Deutsche Bank não deixou o índice ter uma recuperação.

Entretanto, uma análise histórica do preço da ação da instituição alemã mostra que o problema é muito anterior:

Na crise financeira a ações do Deutsche caíram de um teto de 120 Euros para 20 Euros. Atualmente está um pouco abaixo dos 7 euros. Mesmo com a volta do lucro, as investigações sobre fraude fiscal e os problemas de controle interno não ajudam.

A partir de 2015 o índice das instituições financeiras começaram a cair. O nível mais baixo ocorreu quando tivemos o Brexit ou a saída do Reino Unido da Comunidade Europeia. Em 2018, a crise com o Deutsche Bank não deixou o índice ter uma recuperação.

Entretanto, uma análise histórica do preço da ação da instituição alemã mostra que o problema é muito anterior:

04 julho 2019

Liberdade econômica

A medida provisório 881, que trata da liberdade econômica, está sendo ampliada na tramitação no Congresso Nacional. Há uma pressão para simplificação do e-Social - ou sua extinção. A comissão mista deve-se reunir na terça feira, as 14 horas, mas o repórter do jornal Valor afirma que conheceu o parecer do relator.

Segundo o jornal, outra alteração seria a proibição “que conselhos, sociedades, associações e sindicatos profissionais, estabeleçam, por autorregulação, valores mínimos e máximos que serão cobrados por profissionais liberais. Isto atingiria diretamente o CFC, por exemplo.

Mas uma vez que a MP recebeu mais de 300 emendas, talvez o consenso não seja tão fácil assim.

Segundo o jornal, outra alteração seria a proibição “que conselhos, sociedades, associações e sindicatos profissionais, estabeleçam, por autorregulação, valores mínimos e máximos que serão cobrados por profissionais liberais. Isto atingiria diretamente o CFC, por exemplo.

Mas uma vez que a MP recebeu mais de 300 emendas, talvez o consenso não seja tão fácil assim.

Custo do off-line

O desenvolvimento da internet trouxe novas oportunidades e receitas. Mas criou um problema: a dependência de estar on-line. Quando o consumidor deixa de ter acesso ao site de uma empresa, isto pode representar perda de receita. E o custo da interrupção aumentou nos últimos anos.

Um cálculo feito usando o ABC, em 2010, 2013 e 2016, mostrou o custo por minuto de um data center com problema. Eis o resultado:

Se em 2010 o custo por minuto do inatividade era de 5 mil dólares, em 2016 este valor aumento quase 60%. Como algumas da paradas foram superiores a um minuto, o custo total é muito expressivo. Uma interrupção média custa algo em torno de 740 mil de dólares ou US$9000 x 1hora e 20 minutos.

Como os mercados on-line são cada vez mais representativos, o risco de uma interrupção e o seu custo são relevantes.

Leia mais aqui

Um cálculo feito usando o ABC, em 2010, 2013 e 2016, mostrou o custo por minuto de um data center com problema. Eis o resultado:

Se em 2010 o custo por minuto do inatividade era de 5 mil dólares, em 2016 este valor aumento quase 60%. Como algumas da paradas foram superiores a um minuto, o custo total é muito expressivo. Uma interrupção média custa algo em torno de 740 mil de dólares ou US$9000 x 1hora e 20 minutos.

Como os mercados on-line são cada vez mais representativos, o risco de uma interrupção e o seu custo são relevantes.

Leia mais aqui

Desonestidade

Como as pessoas reagem quando acham uma carteira de alguém? A reação varia conforme o local e também o conteúdo da carteira explica o comportamento das pessoas. Um estudo, publicado na Science tratou deste assunto. Alain Cohn, Michael André Marechal, David Tannenbaum e Christian Lukas usaram assistentes que “acharam” uma carteira em 355 cidades de 40 países do mundo. E verificaram a honestidade das pessoas. No total foram 17 mil carteiras, a um custo de meio milhão de dólares.

Em cada carteira tinham listas de compras, em língua local, e cartões com o nome da pessoa que perdeu (incluindo o e-mail). Em algumas carteiras, nenhum dinheiro. Em outras, cerca de 13 dólares em moeda local. Os assistentes entregaram as carteiras para funcionários de bancos, hotéis, agências dos correios, museus e delegacias de polícia. Afirmavam que tinham encontrado a carteira e estavam com pressa para entrar em contato com o dono. E deram a responsabilidade para que recebeu a carteira. Nas carteiras sem dinheiro, o índice de devolução foi de 40%. Nas carteiras com dinheiro, a devolução foi de 51%.

Este índice variou conforme o país: na Dinamarca o percentual de devolução foi de 82%, mas nos Estados Unidos foi de 57%.

Além disto, os pesquisadores também aumentaram a quantidade de dinheiro em três países (EUA, RU e Polônia) e uma grande surpresa: o percentual de devolução aumentou, em lugar de diminuir. Pela teoria formulada por Gary Becker deveria ser o oposto, já que o comportamento desonesto é uma especie de análise do custo benefício.

Outro fato interessante: algumas carteiras não tinham dinheiro, mas tinha um chave. A presença da chave também aumentou o índice de devolução.

O gráfico mostra em amarelo o percentual de devolução com a carteira sem dinheiro; de vermelho, com dinheiro. Países escandinavos são honestos; China foi o mais desonesto. O Brasil ficou em 26o lugar; nada mal, para quem tem a fama de ser um país dos desonestos.

Um estudo realizado no Brasil mostrou também que os grupos sociais podem afetar esta honestidade das pessoas. Trata-se da tese de doutorado de Mariana Bonfim.

Fonte: Civic honesty around the globe. Science 20 JUN 2019. DOI: 10.1126/science.aau8712

Em cada carteira tinham listas de compras, em língua local, e cartões com o nome da pessoa que perdeu (incluindo o e-mail). Em algumas carteiras, nenhum dinheiro. Em outras, cerca de 13 dólares em moeda local. Os assistentes entregaram as carteiras para funcionários de bancos, hotéis, agências dos correios, museus e delegacias de polícia. Afirmavam que tinham encontrado a carteira e estavam com pressa para entrar em contato com o dono. E deram a responsabilidade para que recebeu a carteira. Nas carteiras sem dinheiro, o índice de devolução foi de 40%. Nas carteiras com dinheiro, a devolução foi de 51%.

Este índice variou conforme o país: na Dinamarca o percentual de devolução foi de 82%, mas nos Estados Unidos foi de 57%.

Além disto, os pesquisadores também aumentaram a quantidade de dinheiro em três países (EUA, RU e Polônia) e uma grande surpresa: o percentual de devolução aumentou, em lugar de diminuir. Pela teoria formulada por Gary Becker deveria ser o oposto, já que o comportamento desonesto é uma especie de análise do custo benefício.

Outro fato interessante: algumas carteiras não tinham dinheiro, mas tinha um chave. A presença da chave também aumentou o índice de devolução.

O gráfico mostra em amarelo o percentual de devolução com a carteira sem dinheiro; de vermelho, com dinheiro. Países escandinavos são honestos; China foi o mais desonesto. O Brasil ficou em 26o lugar; nada mal, para quem tem a fama de ser um país dos desonestos.

Um estudo realizado no Brasil mostrou também que os grupos sociais podem afetar esta honestidade das pessoas. Trata-se da tese de doutorado de Mariana Bonfim.

Fonte: Civic honesty around the globe. Science 20 JUN 2019. DOI: 10.1126/science.aau8712

03 julho 2019

Medida não GAAP

A tabela a seguir mostra um crescimento substancial na utilização de métricas não-GAAP nos Estados Unidos desde a crise financeira. Mais de dois terços das empresas estão usando para remunerar seus executivos.

O problema é que a medida não-GAAP é agressiva e pode significar governança ruim. Um exemplo é uma empresa que, em lugar de usar o Fluxo de Caixa das Operações, utiliza Ebitda ou Ebitda Ajustado. Em situações práticas é muito mais difícil obter um fluxo positivo que um Ebitda.

Alguns defendem que o problema não é a medida, mas a transparência. Uma corrente mais forte defende a proibição desta medidas para fins de remuneração.

O problema é que a medida não-GAAP é agressiva e pode significar governança ruim. Um exemplo é uma empresa que, em lugar de usar o Fluxo de Caixa das Operações, utiliza Ebitda ou Ebitda Ajustado. Em situações práticas é muito mais difícil obter um fluxo positivo que um Ebitda.

Alguns defendem que o problema não é a medida, mas a transparência. Uma corrente mais forte defende a proibição desta medidas para fins de remuneração.

Novo contador da SEC

Em maio, Sagar Teotia assumiu provisoriamente o cargo de Contador da SEC, com a saída Wesley Bricker. Hoje a SEC divulgou um comunicado informando que Teotia foi nomeado Contador Chefe, comandando 45 pessoas.

Na SEC desde 2017, originário da Deloitte, sendo bacharel em contabilidade por Illionois (Urbana-Champaign).

The Commission’s Office of the Chief Accountant is responsible for establishing and enforcing accounting and auditing policy as well as improving the professional performance of public company auditors. The office works to enhance the transparency and relevancy of financial reporting and ensure that financial statements are presented fairly and have credibility for the benefit of all investors.

Na SEC desde 2017, originário da Deloitte, sendo bacharel em contabilidade por Illionois (Urbana-Champaign).

The Commission’s Office of the Chief Accountant is responsible for establishing and enforcing accounting and auditing policy as well as improving the professional performance of public company auditors. The office works to enhance the transparency and relevancy of financial reporting and ensure that financial statements are presented fairly and have credibility for the benefit of all investors.

Mudança na frequência das demonstrações contábeis - Parte 2

Postagem de Pedro Correa mostra uma discussão sobre a frequência das demonstrações contábeis. A discussão começou com um tweet do presidente Trump. Mas a crítica é bem mais antiga: Kaplan já comentava sobre este fato em Relevance Lost (década de 80).

Dillow faz um apanhado de pesquisas que mostram que talvez isto não seja um problema. A simples eliminação das ITRs (demonstrações trimestrais) talvez não seja a solução. O surgimento das mídias sociais e sua utilização por parte das empresas foi estudado, no Brasil, na tese de Souza. Provavelmente as informações contábeis estão sendo cada vez mais relevantes para fins confirmatórios do que preditivos. O grande problema é que os reguladores acreditam o oposto e devem insistir nas demonstrações trimestrais.

Uma solução intermediária seria ITRs simplificadas, sem informações com baixa utilidade.

Dillow faz um apanhado de pesquisas que mostram que talvez isto não seja um problema. A simples eliminação das ITRs (demonstrações trimestrais) talvez não seja a solução. O surgimento das mídias sociais e sua utilização por parte das empresas foi estudado, no Brasil, na tese de Souza. Provavelmente as informações contábeis estão sendo cada vez mais relevantes para fins confirmatórios do que preditivos. O grande problema é que os reguladores acreditam o oposto e devem insistir nas demonstrações trimestrais.

Uma solução intermediária seria ITRs simplificadas, sem informações com baixa utilidade.

Crescimento Econômico no tempo

Nos dias de hoje, uma pessoa média no mundo é 4,4 vezes mais rica que um indivíduo que vivia em 1950. Um gráfico deste site mostra esta comparação entre a vida em 1950 e a vida nos dias de hoje. É nítido que esta melhoria na renda das pessoas não ocorreu igualmente no mundo. Um argentino médio hoje é 2,2 mais rico do que em 1950, estando abaixo da evolução mundial. Já um brasileiro seria 8,7 vezes. Alguns poucos países pioraram: Zimbabwe, Afeganistão, Haiti, República Democrática do Congo, Djibouti, Burundi e Niger. Não é coincidência serem países com graves conflitos internos.

Entre aqueles que tiveram melhorias substanciais Taiwan (30x), Cingapura (27,5x), Coréia do Sul (32,2x). A China evoluiu bastante (16,3x), diminuindo a distância de alguns países desenvolvidos (Estados Unidos = 3,5x). Esta evolução já está ajustada pela inflação; ou seja, isto é um ganho real. Mas existe uma conclusão importante que não pode ser esquecida:

Os dados visualizados nesses dois gráficos mostram que o mundo não é a economia de soma zero que foi em nosso passado . Não é mais o caso que o ganho de uma pessoa ou de um país seja automaticamente a perda de outra pessoa. O crescimento econômico transformou o mundo em uma economia de soma positiva, onde mais pessoas podem ter acesso a mais bens e serviços ao mesmo tempo.

Entre aqueles que tiveram melhorias substanciais Taiwan (30x), Cingapura (27,5x), Coréia do Sul (32,2x). A China evoluiu bastante (16,3x), diminuindo a distância de alguns países desenvolvidos (Estados Unidos = 3,5x). Esta evolução já está ajustada pela inflação; ou seja, isto é um ganho real. Mas existe uma conclusão importante que não pode ser esquecida:

Os dados visualizados nesses dois gráficos mostram que o mundo não é a economia de soma zero que foi em nosso passado . Não é mais o caso que o ganho de uma pessoa ou de um país seja automaticamente a perda de outra pessoa. O crescimento econômico transformou o mundo em uma economia de soma positiva, onde mais pessoas podem ter acesso a mais bens e serviços ao mesmo tempo.

Títulos de filmes

Nos últimos anos, os filmes de sucesso são cada vez mais "sequências" de outros filmes. Nos Estados Unidos, dos 100 filmes com melhor bilheteria em 2017, 30% eram sequências. Em 2005 este percentual era de 10%.

Uma consequência disto: os títulos usam cada vez mais pontuação: virgula, dois pontos, exclamação e outros sinais. Exemplos:

John Wick 3: Parabellum

Mamma Mia! Here We Go Again

Shazam!

Spider-Man: Far from Home

Avengers: Endgame

Once Upon a Time ... in Hollywood

Uma consequência disto: os títulos usam cada vez mais pontuação: virgula, dois pontos, exclamação e outros sinais. Exemplos:

John Wick 3: Parabellum

Mamma Mia! Here We Go Again

Shazam!

Spider-Man: Far from Home

Avengers: Endgame

Once Upon a Time ... in Hollywood

02 julho 2019

Necessidade da Estrutura Conceitual

O discurso de Russell Golden, presidente do Fasb, na conferência de 2019 do IMA apresenta algumas questões interessantes sobre a contabilidade. Um dos grande temas tratados na Conferência foi o papel da tecnologia. Golden acredita que a tecnologia não irá substituir o ser humano em razão do “bom senso profissional”. Mas a tecnologia pode trazer ferramentas que ajudam nas informações.

Mas este não foi o foco do discurso de Golden. Ele faz um retrospecto do seu mandato e dos padrões contábeis do Fasb. Para o presidente do Fasb, um padrão contábil para funcionar deve trazer insights aos investidores. E o padrão não pode ser complexo ou ter problemas (bugs). “Um padrão que não funciona cria ansiedade, frustração e atrito na contabilidade”, afirma Golden. Como consequência, a busca de padrões mais simples. Este era o objetivo de Golden, quando assumiu o Fasb. O presidente da entidade afirma que “simplificação não é tão simples”. E o discurso é um histórico desta busca.

Destaco aqui que ele afirma que parte do problema está na estrutura conceitual incompleta, tanto dos EUA quanto o Iasb. Golden afirma que desde 2013 ocorreu algum progresso. Mesmo assim, alguns itens já aprovados, como mensuração e apresentação dos elementos patrimoniais, foram considerados, por Golden, inadequadamente tratados. Ou seja, a aproximação do Fasb com o Iasb que resultou na estrutura conceitual pode ser algo perdido, com o passar do tempo.

Hoje, a estrutura conceitual do Fasb hoje está mais avançada que a do Iasb. Mesmo assim, parece que isto não é suficiente para o presidente do Fasb.

Aqui o discurso completo.

Mas este não foi o foco do discurso de Golden. Ele faz um retrospecto do seu mandato e dos padrões contábeis do Fasb. Para o presidente do Fasb, um padrão contábil para funcionar deve trazer insights aos investidores. E o padrão não pode ser complexo ou ter problemas (bugs). “Um padrão que não funciona cria ansiedade, frustração e atrito na contabilidade”, afirma Golden. Como consequência, a busca de padrões mais simples. Este era o objetivo de Golden, quando assumiu o Fasb. O presidente da entidade afirma que “simplificação não é tão simples”. E o discurso é um histórico desta busca.

Destaco aqui que ele afirma que parte do problema está na estrutura conceitual incompleta, tanto dos EUA quanto o Iasb. Golden afirma que desde 2013 ocorreu algum progresso. Mesmo assim, alguns itens já aprovados, como mensuração e apresentação dos elementos patrimoniais, foram considerados, por Golden, inadequadamente tratados. Ou seja, a aproximação do Fasb com o Iasb que resultou na estrutura conceitual pode ser algo perdido, com o passar do tempo.

Hoje, a estrutura conceitual do Fasb hoje está mais avançada que a do Iasb. Mesmo assim, parece que isto não é suficiente para o presidente do Fasb.

Aqui o discurso completo.

Ainda Aramco

A Arábia Saudita estará a preparar uma oferta pública inicial (IPO, na sigla em inglês) da Aramco, a petrolífera que é a empresa mais lucrativa do mundo. A informação está a ser avançada pela Bloomberg, que cita fontes próximas do processo.

A Arábia Saudita estará a preparar uma oferta pública inicial (IPO, na sigla em inglês) da Aramco, a petrolífera que é a empresa mais lucrativa do mundo. A informação está a ser avançada pela Bloomberg, que cita fontes próximas do processo.A Aramco terá encetado recentemente negociações com um grupo restrito de bancos de investimento para discutir os papéis que cada um terá naquele que será o maior IPO de sempre, segundo as mesmas fontes.

O IPO deverá ser realizado em 2020 ou 2021. Este é pelo menos o desejo do príncipe herdeiro Mohammed bin Salman.

Esta não é a primeira vez que a Aramco é notícia por causa do seu IPO. A operação de venda de ações foi anunciada, adiada, suspensa e finalmente cancelada no verão do ano passado.

O IPO da Aramco foi apelidado de "operação do século", prevendo-se que a venda de 5% do capital da petrolífera rendesse 100 mil milhões de dólares. Este montante avaliaria a empresa em dois biliões de dólares. E este continua a ser o objetivo da Arábia Saudita.

Fonte: Aqui

01 julho 2019

Mudança na frequência das Demonstrações Contábeis

Há discussões nos EUA pelo fim da divulgação trimestral de demonstrações contábeis:

The United States is in the middle of that rarest of events: a public conversation on accounting standards. Since 1970, public companies in the US have been required to report quarterly. The Securities and Exchange Commission is now considering changing that frequency to biannual reporting, and in December 2018 issued a request for public comment on the matter.

Admittedly, the issue isn’t exactly igniting the passions of the masses, but the implications of these discussions could significantly affect the US economy. For the first time in many years, policy makers are seriously reconsidering the rules on corporate financial reporting. The SEC is examining how to change the system to lighten the burdens on corporations, and to reduce what it calls the “overly short-term focus by managers” of listed companies.

My research suggests there would be great benefits to the US ending mandatory quarterly reporting. It would help to kick-start innovation among US companies, for one. That should be of particular interest to the SEC, which stated in its request that it is interested in how the current system “may affect corporate decision making and strategic thinking.”

The SEC’s study follows comments from President Donald Trump last year that US companies should be required to report only every six months rather than quarterly. Some would like to go further: moving from quarterly to annual reports would lead executives to focus more on the long run, according to about one-third of prominent economists polled by Chicago Booth’s Initiative on Global Markets. (See “Should companies report annually instead of quarterly?” Published online, February 2019.)

Lessening the frequency of reporting would certainly be popular with corporations. As Jamie Dimon, chairman and CEO of JPMorgan Chase, and Warren Buffett, chairman and CEO of Berkshire Hathaway, observed in an opinion piece for the Wall Street Journal last year, “quarterly earnings guidance often leads to an unhealthy focus on short-term profits at the expense of long-term strategy, growth and sustainability.”

But because the markets have such a quarter-to-quarter focus, more market discipline is only one side of the coin. In economic terms, market discipline ensures price efficiency (prices consistent with risk). However, there is a catch: such price efficiency may come at the cost of economic efficiency (increasing the size of the pie).

The really important cost of quarterly reporting is that companies underinvest in innovation, reducing economic efficiency. If we force companies to disclose frequently, they worry about their next earnings numbers. And if they miss expectations, they’re punished by the market.

Less-frequent reporting would also give companies less of an incentive to go private and more of an incentive to go public. This would enable them to share risk with a broader pool of investors, and not just with big institutions and hedge funds.

Changing the frequency of reporting also provides the opportunity to ask whether one size should fit all. The SEC wisely suggests that companies could be given flexibility over the frequency of their reporting. We have an opportunity to run a grand experiment in accounting. Some companies could continue to report quarterly, some could move to biannual reporting, and others to alternative time periods, such as every four months. This would enable us to truly measure the costs and benefits.

Semiannual reporting might not help big established companies, but it could help the most innovative companies in our economy by encouraging them to allocate more capital to risky, innovative projects. This could provide a big boost for the long-term health of the US economy.

The United States is in the middle of that rarest of events: a public conversation on accounting standards. Since 1970, public companies in the US have been required to report quarterly. The Securities and Exchange Commission is now considering changing that frequency to biannual reporting, and in December 2018 issued a request for public comment on the matter.

Admittedly, the issue isn’t exactly igniting the passions of the masses, but the implications of these discussions could significantly affect the US economy. For the first time in many years, policy makers are seriously reconsidering the rules on corporate financial reporting. The SEC is examining how to change the system to lighten the burdens on corporations, and to reduce what it calls the “overly short-term focus by managers” of listed companies.

My research suggests there would be great benefits to the US ending mandatory quarterly reporting. It would help to kick-start innovation among US companies, for one. That should be of particular interest to the SEC, which stated in its request that it is interested in how the current system “may affect corporate decision making and strategic thinking.”

The SEC’s study follows comments from President Donald Trump last year that US companies should be required to report only every six months rather than quarterly. Some would like to go further: moving from quarterly to annual reports would lead executives to focus more on the long run, according to about one-third of prominent economists polled by Chicago Booth’s Initiative on Global Markets. (See “Should companies report annually instead of quarterly?” Published online, February 2019.)

Lessening the frequency of reporting would certainly be popular with corporations. As Jamie Dimon, chairman and CEO of JPMorgan Chase, and Warren Buffett, chairman and CEO of Berkshire Hathaway, observed in an opinion piece for the Wall Street Journal last year, “quarterly earnings guidance often leads to an unhealthy focus on short-term profits at the expense of long-term strategy, growth and sustainability.”

[...]

The really important cost of quarterly reporting is that companies underinvest in innovation, reducing economic efficiency. If we force companies to disclose frequently, they worry about their next earnings numbers. And if they miss expectations, they’re punished by the market.

[...]

Changing the frequency of reporting also provides the opportunity to ask whether one size should fit all. The SEC wisely suggests that companies could be given flexibility over the frequency of their reporting. We have an opportunity to run a grand experiment in accounting. Some companies could continue to report quarterly, some could move to biannual reporting, and others to alternative time periods, such as every four months. This would enable us to truly measure the costs and benefits.

Semiannual reporting might not help big established companies, but it could help the most innovative companies in our economy by encouraging them to allocate more capital to risky, innovative projects. This could provide a big boost for the long-term health of the US economy.

Fonte: aqui

Big Four ameaçadas na Índia

Global auditors have had a torrid time of late. kpmg is haemorrhaging clients in South Africa after allegations of fraud linked to its work for the powerful Gupta family; Deloitte is under investigation in both America and Malaysia relating to scandal at 1mdb, a Malaysian state-development fund. In Britain the Big Four face threats of break-up after the failure last year of Carillion, a big government contractor for which all four had done work. Now Indian prosecutors have the auditors in their sights.

The most serious case concerns the collapse last year of il fs, a monstrously complex financial firm with deep state ties. On July 15th the corporate-affairs ministry will argue before a commercial court to have Deloitte’s and kpmg’s local affiliates suspended from doing audits for five years because of flaws in their work for an il fs subsidiary. Ernst Young (ey) is under fire, too: its local affiliate audited il fs and another subsidiary. It had already been suspended for a year from doing bank audits because of its work for Yes Bank, India’s fourth-biggest private lender. pwc, meanwhile, faces a two-year suspension relating to work for Satyam, a computer-services firm that went bust a decade ago.

Continue lendo aqui

The most serious case concerns the collapse last year of il fs, a monstrously complex financial firm with deep state ties. On July 15th the corporate-affairs ministry will argue before a commercial court to have Deloitte’s and kpmg’s local affiliates suspended from doing audits for five years because of flaws in their work for an il fs subsidiary. Ernst Young (ey) is under fire, too: its local affiliate audited il fs and another subsidiary. It had already been suspended for a year from doing bank audits because of its work for Yes Bank, India’s fourth-biggest private lender. pwc, meanwhile, faces a two-year suspension relating to work for Satyam, a computer-services firm that went bust a decade ago.

Continue lendo aqui

Economia de custo

Um relatório do Departamento de Justiça dos Estados Unidos sobre o acidente com o Boeing mostrou um dado interessante, relacionado com a economia de custo: a Boeing terceirizou o desenvolvimento do software do 737 Max e usou trabalhadores temporários para testá-los. Mais ainda, segundo a Bloomberg (via aqui), alguns destes trabalhadores eram recem formados ou trabalhadores contratados de empresas indianas. O motivo era a redução de custo.

Some of the testers and developers made as little as $9, the longtime engineers told Bloomberg. Former Boeing flight controls engineer Rick Ludtke said the move to outsource was centered on cost-cutting.

"Boeing was doing all kinds of things, everything you can imagine, to reduce cost, including moving work from Puget Sound, because we'd become very expensive here," Ludtke told Bloomberg. "All that's very understandable if you think of it from a business perspective. Slowly over time it appears that's eroded the ability for Puget Sound designers to design."

Faulty software on the Boeing 737 Max has seemingly contributed to two fatal crashes, which killed 346 people between October and March. The 737 Max was grounded around the world after the March crash, leading Boeing to a first-quarter loss of $1 billion.

Some of the testers and developers made as little as $9, the longtime engineers told Bloomberg. Former Boeing flight controls engineer Rick Ludtke said the move to outsource was centered on cost-cutting.

"Boeing was doing all kinds of things, everything you can imagine, to reduce cost, including moving work from Puget Sound, because we'd become very expensive here," Ludtke told Bloomberg. "All that's very understandable if you think of it from a business perspective. Slowly over time it appears that's eroded the ability for Puget Sound designers to design."

Faulty software on the Boeing 737 Max has seemingly contributed to two fatal crashes, which killed 346 people between October and March. The 737 Max was grounded around the world after the March crash, leading Boeing to a first-quarter loss of $1 billion.

30 junho 2019

Dewey

O que acontece quando a pessoa mais "importante" da sua área é um racista, antissemita e com acusações de assédio sexual? Algo como Pacioli de uma profissão ter estas acusações.

Melvil Dewey nasceu em 1851 e faleceu em 1931. Em 1876 publicou Classification and Subject Index for Cataloguing and Arranging the Books and Pamphlets of a Library e foi responsável pela criação da classificação Dewey de obras bibliográficas.

Na semana passada, a Associação dos Bibliotecários dos Estados Unidos passou uma resolução retirando o nome de Dewey da maior honraria profissional, a Melvil Dewey Medal:

The resolution explains that Dewey did not permit Jewish people, African Americans or other minorities admittance to the resort he owned, the Lake Placid Club. He also “made numerous inappropriate physical advances toward women he worked with and wielded professional power over” and was ostracised from the ALA after four women accused him of sexual impropriety, the resolution continues, declaring that “the behaviour demonstrated for decades by Dewey does not represent the stated fundamental values of ALA in equity, diversity, and inclusion”.

Melvil Dewey nasceu em 1851 e faleceu em 1931. Em 1876 publicou Classification and Subject Index for Cataloguing and Arranging the Books and Pamphlets of a Library e foi responsável pela criação da classificação Dewey de obras bibliográficas.

Na semana passada, a Associação dos Bibliotecários dos Estados Unidos passou uma resolução retirando o nome de Dewey da maior honraria profissional, a Melvil Dewey Medal:

The resolution explains that Dewey did not permit Jewish people, African Americans or other minorities admittance to the resort he owned, the Lake Placid Club. He also “made numerous inappropriate physical advances toward women he worked with and wielded professional power over” and was ostracised from the ALA after four women accused him of sexual impropriety, the resolution continues, declaring that “the behaviour demonstrated for decades by Dewey does not represent the stated fundamental values of ALA in equity, diversity, and inclusion”.

29 junho 2019

Julgamento de Holmes

O escândalo da empresa Theranos parece que tem uma data para seu julgamento. Esta empresa, criada por Elizabeth Holmes, propunha uma revolução nos exames médicos. Posteriormente revelou-se que a solução tecnológica era uma farsa. Recentemente um documentário mostrou a saga da fraude: The Inventor.

Agora Elizabeth Holmes já tem uma data para seu julgamento: verão de 2020. Serão nove acusações de fraude eletrônica e duas de conspiração para cometer fraudes. Isto inclui fraudar investidores e médicos/pacientes. Em julho será a seleção do juri e abre-se o julgamento em agosto de 2020. A defesa tentou postergar; a acusação começou em junho de 2018.

Existe a possibilidade de 20 anos de prisão, multa de 250 mil dólares e outras sanções pecuniárias. A empresa, que fechou em 2018, chegou a valer 9 bilhões. Holmes chegou a ter uma fortuna de 5 bilhões. O esquema caiu com reportagens investigativas do WSJ. O documentário The Inventor mostra como John Carreyrou, o repórter do Wall Street Journal, teve um papel importante neste caso.

Agora Elizabeth Holmes já tem uma data para seu julgamento: verão de 2020. Serão nove acusações de fraude eletrônica e duas de conspiração para cometer fraudes. Isto inclui fraudar investidores e médicos/pacientes. Em julho será a seleção do juri e abre-se o julgamento em agosto de 2020. A defesa tentou postergar; a acusação começou em junho de 2018.

Existe a possibilidade de 20 anos de prisão, multa de 250 mil dólares e outras sanções pecuniárias. A empresa, que fechou em 2018, chegou a valer 9 bilhões. Holmes chegou a ter uma fortuna de 5 bilhões. O esquema caiu com reportagens investigativas do WSJ. O documentário The Inventor mostra como John Carreyrou, o repórter do Wall Street Journal, teve um papel importante neste caso.

Rir é o melhor remédio

- Preciso me concentrar.

- Ok, vamos lá. Hora de me concentrar.

- ...

- ... ursos têm nomes uns pros outros?

- Ok, vamos lá. Hora de me concentrar.

- ...

- ... ursos têm nomes uns pros outros?

28 junho 2019

Confiando na honestidade

Um caso interessante. Gurgyan Kaley trabalhava na Deloitte do Reino Unido. Tornou-se um viciado em jogos online. A consequência foi um volume elevado de perda, calculado em mais de 1 milhões de libras em cinco anos. Para ajudar a pagar sua dívida, Kaley começou a falsificar e a duplicar recibos de viagens de Uber. Em três anos, Kaley "viajou" mais de mil vezes, em torno de uma viagem por dia. E durante muito tempo, a Deloitte acatou as solicitações de reembolso.

Descoberta a fraude, Kaley foi condenado a dois anos de prisão, 300 horas de serviço comunitário, 10 dias de reabilitação e pagamento de 75 mil libras para a Deloitte.

A acusação afirmou que a empresa demorou a descobrir a fraude (mesmo sendo uma empresa de auditoria) pois "confia na honestidade dos seus funcionários".

A defesa culpou o trabalho na Deloitte, já que Kaley tratava de assuntos fiscais de elevados valores, que traria um "alto grau de pressão" para o pobre auditor.

Realmente, não sei o que seria pior: (1) uma empresa de auditoria afirmar que confia na honestidade (mas ela não é paga para desconfiar?) ou (2) justificar a fraude e vício em razão da pressão do emprego.

Descoberta a fraude, Kaley foi condenado a dois anos de prisão, 300 horas de serviço comunitário, 10 dias de reabilitação e pagamento de 75 mil libras para a Deloitte.

A acusação afirmou que a empresa demorou a descobrir a fraude (mesmo sendo uma empresa de auditoria) pois "confia na honestidade dos seus funcionários".

A defesa culpou o trabalho na Deloitte, já que Kaley tratava de assuntos fiscais de elevados valores, que traria um "alto grau de pressão" para o pobre auditor.

Realmente, não sei o que seria pior: (1) uma empresa de auditoria afirmar que confia na honestidade (mas ela não é paga para desconfiar?) ou (2) justificar a fraude e vício em razão da pressão do emprego.

Emprego no Setor Contábil em Maio

Segundo os dados do mercado de trabalho formal, o mês de maio mostrou que o número de admitidos no setor contábil (inclui Contadores e Auditores, Técnicos em Contabilidade e Escriturários) foi de 9.876. Entretanto, o número de demitidos foi de 11.053, indicando uma redução no número de vagas de 1.177. Este número não é um surpresa, já que geralmente nos meses de maio ocorre mais demissões que contratações. Assim tem ocorrido desde 2014. Para piorar, o mês de junho também apresenta usualmente resultados negativos. O problema é que este foi o segundo pior resultado do mês de maio.

Uma análise dos dados mostra que a questão do emprego afetou todos os tipos de empregado. O saldo foi negativo para os dois gêneros, para todos os níveis educacionais (em especial os trabalhadores com somente ensino médio completo), contadores e escriturários.

Que foi demitido tinha um salário de R$2.761,59, um valor de 14,69% a mais daqueles que foram contratados. Estes trabalhadores possuíam carteira assinada há quase três anos (35,44 meses), com idade média de 32,78 anos.

No acumulado, desde 2014, o número de vagas reduzidas alcançou a 42.358. Não é o pior resultado - que ocorreu em dezembro de 2018, mas é o segundo pior.

Uma análise dos dados mostra que a questão do emprego afetou todos os tipos de empregado. O saldo foi negativo para os dois gêneros, para todos os níveis educacionais (em especial os trabalhadores com somente ensino médio completo), contadores e escriturários.

Que foi demitido tinha um salário de R$2.761,59, um valor de 14,69% a mais daqueles que foram contratados. Estes trabalhadores possuíam carteira assinada há quase três anos (35,44 meses), com idade média de 32,78 anos.

No acumulado, desde 2014, o número de vagas reduzidas alcançou a 42.358. Não é o pior resultado - que ocorreu em dezembro de 2018, mas é o segundo pior.

Iasb: o que está sendo discutido

Com base nos encontros do Iasb é possível antever algumas mudanças nas normas contábeis internacionais nos próximos anos. Eis algumas destas discussões:

Goodwill e Recuperabilidade - há uma minuta em preparação que deve ser publicada nos próximos meses. Deverá mudar a amortização do goodwill, assim cair a exigência anual do teste (!!), entre outros aspectos

Demonstrações financeiras - isto deve afetar o IAS 1

Regulação - o Iasb está estudando a questão da remuneração (e da taxa de desconto) nas atividades regulatórias.

PME - as normas de valor justo (IFRS 13), instrumentos financeiros (IFRS 9) e leasing (IFRS 16) poderiam ser incorporadas para a contabilidade das pequenas e médias empresas, com simplificações (??).

Instrumentos financeiros com características de patrimônio líquido.

Baseado na divulgação da Deloitte (e aqui também) e Schneider Downs

A partir da implantação da norma de seguros, o IASB está propondo emendas diversas

Além disto, o Comitê de Interpretações está discutindo diversos aperfeiçoamentos na IFRS 16 (Leasing), 9 (Instrumentos Financeiros), 10 (Demonstrações Consolidadas), 15 (receitas de contratos com clientes), além do IAS 7 (DFC), 1 (Demonstrações financeiras), 19 (benefícios aos empregados) e 41 (agricultura).

Goodwill e Recuperabilidade - há uma minuta em preparação que deve ser publicada nos próximos meses. Deverá mudar a amortização do goodwill, assim cair a exigência anual do teste (!!), entre outros aspectos

Demonstrações financeiras - isto deve afetar o IAS 1

Regulação - o Iasb está estudando a questão da remuneração (e da taxa de desconto) nas atividades regulatórias.

PME - as normas de valor justo (IFRS 13), instrumentos financeiros (IFRS 9) e leasing (IFRS 16) poderiam ser incorporadas para a contabilidade das pequenas e médias empresas, com simplificações (??).

Instrumentos financeiros com características de patrimônio líquido.

Baseado na divulgação da Deloitte (e aqui também) e Schneider Downs

A partir da implantação da norma de seguros, o IASB está propondo emendas diversas

Além disto, o Comitê de Interpretações está discutindo diversos aperfeiçoamentos na IFRS 16 (Leasing), 9 (Instrumentos Financeiros), 10 (Demonstrações Consolidadas), 15 (receitas de contratos com clientes), além do IAS 7 (DFC), 1 (Demonstrações financeiras), 19 (benefícios aos empregados) e 41 (agricultura).

Rir é o melhor remédio

Experimentando óculos antes de acrescentarem o meu grau.

"Estou maravilhosa!"

Experimentando o óculos após acrescentarem o meu grau...

"Estou maravilhosa!"

Experimentando o óculos após acrescentarem o meu grau...

27 junho 2019

Processo seletivo Mestrado e Doutorado

Já está aberto o processo seletivo para o mestrado e doutorado. Clique aqui para mais informação

Nova moeda do Facebook e cúpula do G-20

Segundo o Valor, além das tensões comerciais, a notícia da pretensão do Facebook de criar uma nova moeda também está esquentando os debates na cúpula do G20, que começou hoje (27/06) no Japão.

Os representantes dos países europeus têm se mostrado preocupados com as implicações de um gigante da internet entrando na área financeira, turbinado pelos milhões de dados de seus utilizadores. Por outro lado. os EUA e o Reino Unido pretendem acompanhar de perto a questão para tratar possíveis riscos, mas sem introduzir regulações que gerem barreiras a inovações no setor financeiro.

Os representantes dos países europeus têm se mostrado preocupados com as implicações de um gigante da internet entrando na área financeira, turbinado pelos milhões de dados de seus utilizadores. Por outro lado. os EUA e o Reino Unido pretendem acompanhar de perto a questão para tratar possíveis riscos, mas sem introduzir regulações que gerem barreiras a inovações no setor financeiro.

A mensagem do G-20, conforme fontes, será a de que está monitorando os desenvolvimentos dessa tendência e pede para o Conselho de Estabilidade Financeira (FSB) tratar do tema e suas implicações. Para o G-20, inovações tecnológicas podem trazer benefícios significativos para o sistema financeiro e para a economia em geral. Mas, mesmo que os ''cripto-ativos'' não representem hoje uma ameaça à estabilidade financeira global, o grupo dirá que está atento aos riscos. Conforme o Banco da Inglaterra (o BC inglês), existem milhares de diferentes tipos de''cripto-ativos'' ou criptomoedas como Bitcoin, Ripple, Litecoin e Ethereum. Cripto significa "oculto" ou "secreto", refletindo a tecnologia segura usada para registrar quem possui o quê e para fazer pagamentos entre seus utilizadores. [...] O Banco Internacional de Compensações (BIS), espécie de banco dos bancos centrais, antecipou um capítulo de seu relatório anual, para sublinhar a importância da entrada de gigantes da tecnologia (big tech) como Facebook, Alibaba, Amazon, Google e Tencent nos serviços financeiros. Para o BIS, isso pode rapidamente estabelecer uma posição dominante nas finanças globais e afetar a concorrência. Existe um claro mal-estar entre reguladores, por questões que vão bem além de riscos financeiros clássicos. Por exemplo, a estabilidade financeira e proteção dos consumidores, como questões novas sobre o acesso dos gigantes da Internet a dados de suas plataformas existentes. Na declaração do G-20, os líderes das maiores economias desenvolvidas e emergentes deverão reafirmar também compromisso com a aplicação dos Padrões Gafi (Grupo de Ação Financeira Internacional) aos ativos virtuais e serviços relacionados para combate à lavagem de dinheiro e combate ao financiamento do terrorismo. Vão apoiar o trabalho do FSB sobre possíveis implicações das tecnologias financeiras descentralizadas e como melhorar o diálogo com um grupo mais amplo de partes interessadas. O grupo vai se comprometer a intensificar esforços para melhorar a resiliência cibernética.

Doutorado em administração - Unisul

Processo seletivo para o doutorado em administração da Unisul aberto até 31 de julho.

Informações: (48) 3279 1932 ou ppga@unisul.br

Rir é o melhor remédio

Toda empresa: Gostaríamos de promover a saúde mental no ambiente de trabalho.

Empregados: Que tal contratar mais pessoas para que possamos nos sentir menos pressionados e melhorar o nosso pagamento para que possamos nos manter em dia com os crescentes custos de vida, para que não fiquemos tão estressados.

Toda empresa: Não, não dessa forma. Tente ioga.

Empregados: Que tal contratar mais pessoas para que possamos nos sentir menos pressionados e melhorar o nosso pagamento para que possamos nos manter em dia com os crescentes custos de vida, para que não fiquemos tão estressados.

Toda empresa: Não, não dessa forma. Tente ioga.

26 junho 2019

Facebook tem planos de criar uma nova moeda

|

| Fonte da imagem: aqui |

Segundo o Financial Times (FT), caso fosse apenas modestamente bem-sucedida, a nova moeda já entregaria boa parte do controle da política monetária dos bancos centrais a essas empresas privadas.

Ainda conforme o FT:

A ideia marca um ataque "muito atrasado" da Big Tech sobre a indústria de pagamentos, diz David Yermack, professor de finanças da Stern School of Business da Universidade de Nova York. A Apple criou um papel limitado para o seu próprio sistema de pagamentos no iPhone: em contrapartida, o plano do Facebook é um ataque frontal.

O próprio Facebook criaria um "aplicativo matador" para tirar proveito desse dinheiro digital: um sistema de pagamento embutido em seus serviços de mensagens, para que os usuários possam enviar dinheiro a amigos ou fazer compras com facilidade e baixo custo. Com 2,4 bilhões de usuários, a empresa de redes sociais poderia, sozinha, impulsionar as criptomoedas para uma tendência atual, de acordo com seus apoiadores, cumprindo as esperanças provocadas pela bitcoin há uma década.

“A ameaça aos bancos existentes é severa”, diz Yermack. Empresas como Facebook, Google e Amazon têm duas vantagens significativas sobre os bancos, acrescenta: elas podem processar transações a um custo muito menor, e elas provaram ser mestres na criação de novos serviços digitais, atraindo bilhões de pessoas para suas plataformas.

Mas as barreiras à entrada também são altas e a resistência já é extensa. Políticos, ativistas da privacidade e banqueiros têm estado entre os que fazem fila para questionar a proposta desde quando ela foi revelada.

O fato de o Facebook e seus parceiros planejarem seguir em frente de qualquer maneira é uma prova do quanto está em jogo.

Algumas das preocupações: terrorismo, lavagem de dinheiro e privacidade.

25 junho 2019

Lista: livros mais vendidos

Lista dos livros mais vendidos da Amazon em 2019 nos Estados

Unidos:

1.Um Lugar Bem Longe Daqui,

por Delia Owens

2.Minha história, por

Michelle Obama

3. A menina da montanha,

por Tara Westover

4. Garota, pare de mentir

para você mesma, por Rachel Hollis

5. Girl, stop apologizing, por Rachel Hollis. Ainda

sem tradução.

6. Howard Stern comes again, por Howard Stern. Ainda

sem tradução.

7. A mágica da arrumação,

por Marie Kondo

8. Ah, os lugares que você

irá!, por Dr. Seuss

9. Unfredom of the press, por Mark R. Levin.

Ainda sem tradução.

10. The Wonky Donkey, por Craig Smith. Ainda sem

tradução.

Sorteio no Instagram

Pessoal, está rolando um sorteio de dois livros que a editora SaraivaUni está querendo promover este mês. Eu sinceramente não conheço a obra... Mas como não incorremos em custos e é tudo cortesia da editora, acho válido como uma forma de presentear algum leitor. Para quem tem interesse, basta ler a postagem abaixo ou ir lá no nosso perfil do Instagram.

24 junho 2019

Chip Kidd: Designing livros não é brincadeira. Ok, é sim.

Palestra maravilhosa que vale cada um dos 17 minutos.

Chip Kidd não julga os livros por suas capas, ele cria capas que corporificam os livros -- e ele o faz com um senso de humor inescrupuloso. Em uma das palestras mais engraçadas do TED2012, ele mostra a arte e o profundo pensamento no design de suas capas. (Da sessão Design Studio no TED2012, organizada por Chee Pearlman e David Rockwell.)

Chip Kidd não julga os livros por suas capas, ele cria capas que corporificam os livros -- e ele o faz com um senso de humor inescrupuloso. Em uma das palestras mais engraçadas do TED2012, ele mostra a arte e o profundo pensamento no design de suas capas. (Da sessão Design Studio no TED2012, organizada por Chee Pearlman e David Rockwell.)

Rir é o melhor remédio

- Estou tendo um dia ótimo. Vamos ver o que está acontecendo na internet...

- Ah não

- O que é essa

- Merd@

- Ah não

- O que é essa

- Merd@

Assinar:

Postagens (Atom)