O que é contabilidade de sustentabilidade? O que é ambiental, social e governança (ESG)? E como os contadores podem se beneficiar disso?

A conscientização dos impactos sociais e ambientais das empresas está crescendo. Os investidores estão buscando empresas que possam evidenciar sua sustentabilidade corporativa. A consciência social e a justiça estão ditando o comportamento do consumidor. Enquanto isso, a transparência na forma como as organizações são governadas está sendo exigida por funcionários e clientes.

Todos esses fatores inspiraram a necessidade de as empresas informarem seu desempenho não financeiro. É aqui que os contadores podem ajudar. Tendo um conjunto de habilidades para análise, para relatórios e para consultoria independente significa que os contadores estão na posição perfeita para ajudar as empresas em seu desenvolvimento sustentável.

Mas por onde os contadores começam? Neste artigo, exploramos os padrões contábeis de sustentabilidade do ESG e como os contadores podem obter mais informações.

Uma introdução à contabilidade de sustentabilidade

A contabilidade de sustentabilidade é o relato de informações não financeiras como resultado do desempenho de uma organização. Normalmente, isso se concentra nos impactos sociais e ambientais e no desempenho de um negócio.

O objetivo da contabilidade da sustentabilidade é ajudar a gerar valor em uma organização que não está necessariamente diretamente ligada aos relatórios financeiros.

A contabilidade da sustentabilidade pode rastrear seu histórico até a década de 1970. Foi quando as organizações começaram a olhar para os impactos sociais e ambientais de seus negócios. Embora durante esse período, os relatórios contábeis de sustentabilidade não fossem bem definidos.

Levou até o final dos anos 90 e início dos anos 2000, após discussões filosóficas mais amplas dentro do setor - bem como numerosos movimentos sociais e ambientais - para que a contabilidade da sustentabilidade fosse definida.

E com essa definição, surgiram mais pesquisas, literatura, programas de treinamento e desenvolvimento de padrões.

A contabilidade de sustentabilidade tem um benefício distinto para as empresas de contabilidade. À medida que mais e mais empresas começam a entender e relatar suas atividades e impactos sustentáveis, elas buscarão aconselhamento independente. Não há razão para que esse tipo de relatório independente não possa ser conduzido pelos contadores.

Os contadores já têm as habilidades e a experiência para relatar de forma independente. Essa independência pode ajudar a evitar a 'lavagem verde' nos relatórios não financeiros. Os contadores que relatam sustentabilidade podem ajudar as empresas a se beneficiarem de práticas sustentadas. Seja através da retenção de funcionários, satisfação do cliente, melhor consumo de energia ou redução de resíduos.

Compreendendo o valor dos relatórios de sustentabilidade

Para entender o valor dos relatórios de sustentabilidade, é necessário entender como eles diferem dos relatórios financeiros.

No seu mais básico, os relatórios financeiros analisam a documentação e a comunicação do desempenho financeiro. Isso ocorre através de demonstrações de resultados, balanços e fluxos de caixa. O objetivo é rastrear e analisar o desempenho dos negócios por meio de entradas e saídas financeiras.

Os relatórios de sustentabilidade, por outro lado, analisam o desempenho não financeiro de uma empresa. Especificamente, seus impactos ambientais, desempenho social e governança.

Mas onde está o valor de relatar informações não financeiras para empresas?

Compreender como uma empresa pode ser mais sustentável tem dois benefícios principais.

Em primeiro lugar, identificar oportunidades em que uma empresa pode ser sustentável pode ter um impacto positivo no desempenho financeiro. Por exemplo, rastrear o uso de energia ou a produção de resíduos com o objetivo de reduzi-lo pode ter um ganho financeiro positivo para as empresas. Da mesma forma, uma empresa que explora seu desempenho de diversidade pode introduzir novas idéias, pontos de vista e formas de trabalhar que podem ter impactos positivos.

Em segundo lugar, por meio de um sistema de contabilidade de sustentabilidade, uma empresa pode adicionar mais à sociedade do que apenas seu impacto financeiro. Combater questões ambientais, ter impactos sociais positivos e operar um negócio com governança justa são preocupações que impactam todos globalmente. Embora uma empresa que represente essas áreas possa não impactar diretamente os resultados, eles impactam se a própria empresa opera em uma economia favorável a ela.

O aumento da popularidade do ESG

ESG é um termo usado para monitorar três pilares de sustentabilidade e responsabilidade de um negócio, fora do desempenho financeiro.

A contabilidade da sustentabilidade, por meio do ESG, ajuda as empresas a relatar uma ampla gama de questões. Isso, por sua vez, pode incentivar a confiança do consumidor através de uma maior compreensão do impacto da responsabilidade social que uma empresa tem.

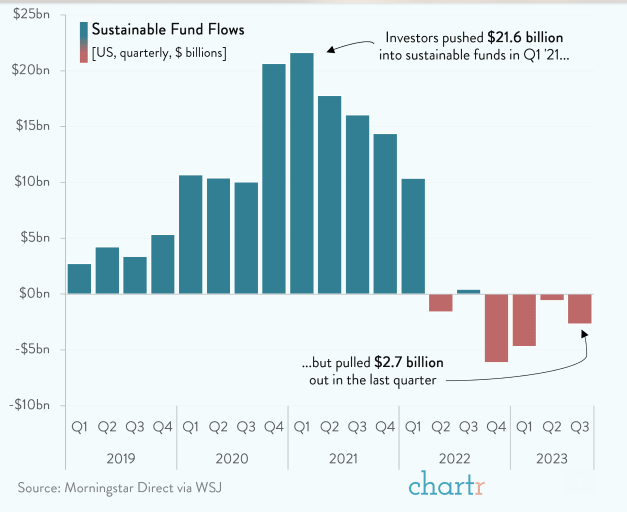

Mas a necessidade de relatórios de ESG e de sustentabilidade está crescendo não apenas por demandas sociais ou mesmo políticas. As decisões de investimento estão sendo tomadas, com o ESG sendo um aspecto importante. De fato, investidores e empresas de investimento estão percebendo o que é o desenvolvimento sustentável das organizações agora. E o crescimento da importância no ESG para a tomada de decisões de investimento é rápido.

Os investidores estão ficando mais preocupados com o impacto do ESG nos modelos de negócios.

Existem várias razões para esse crescimento em preocupação. Em primeiro lugar, há as questões ambientais globais, bem como um aumento da conscientização sobre justiça social e governança justa. Significando que há necessidade de investidores trabalharem com empresas que praticam a sustentabilidade corporativa.

Mas, em segundo lugar, há também um caso de investidores que desejam estar à frente da curva em relação a possíveis mudanças políticas. De fato, a UE já implementou diretrizes que exortam as empresas com mais de 500 funcionários a divulgar sua contabilidade de sustentabilidade nos relatórios gerenciais. E, de fato, as propostas recentes da SEC nos EUA também verão os relatórios do ESG se tornarem obrigatórios para grandes empresas.

Por fim, o aumento do ESG vem primeiro nos negócios. Com a demanda política em segundo lugar. E, embora a regulamentação esteja atualmente focada em empresas maiores, não há razão para que pequenas e médias empresas também não possam começar a analisar sua contabilidade de sustentabilidade.

Mas quais são os pilares que compõem o ESG? O que se entende por Ambiental, Social e Governança? E quais áreas compõem cada um dos três pilares do ESG?

Fatores ambientais

O impacto que uma empresa tem no meio ambiente deve ser contabilizado na contabilidade da sustentabilidade.

Normalmente, isso pode incluir (mas não limitado a) relatórios sobre :

uso de energia

desperdício

uso de recursos naturais

poluição.

Também é importante relatar oportunidades ambientais. Onde a empresa pode diminuir seu impacto no meio ambiente? As oportunidades devem ser incluídas em qualquer relatório de sustentabilidade.

Fatores Sociais

A contabilidade da sustentabilidade também examina como a empresa mantém sua responsabilidade social corporativa. Isto deve ser tratado como mais do que atividades sociais, concentrando-se nas políticas que ela tem e no impacto das ações dessas políticas.

Os fatores sociais podem incluir:

diversidade

segurança do produto

direitos humanos nas cadeias de suprimentos

privacidade de dados

saúde e segurança

investimento em pessoas.

Ser claro em seus Fatores Sociais, com métricas prováveis para apoiá-los, pode dar a uma empresa uma estratégia clara de Recursos Humanos. Além disso, ter evidências de seus Fatores Sociais pode ajudar a apoiar seus esforços de recrutamento, provando ser um empregador a ser escolhido [pelo potencial empregado].

Fatores de Governança

A chave para produzir uma contabilidade de sustentabilidade confiável é um relatório honesto e transparente da governança corporativa. Isto torna as empresas mais responsáveis por suas ações e ajuda a responder às preocupações das partes interessadas.

Os relatórios sobre fatores de governança podem incluir:

estrutura de gerenciamento

propriedade e controle

representação de funcionários na tomada de decisões

pagamentos de bônus e compensação

pagar de forma igual entre os sexos.

O objetivo dos Fatores de Governança é demonstrar a responsabilidade da liderança. As organizações que relatam índices mais altos de transparência de Governança vêem menos má administração, menos escândalos e têm melhor reputação. Isto pode levar a uma maior confiança dos investidores, bem como a uma força de trabalho mais motivada.

Benefícios da ESG para Contadores

A contabilidade de sustentabilidade requer medição e relatórios de forma a garantir a verdade.

Ser capaz de relatar informações da ESG de forma independente pode ajudar as empresas a serem transparentes com sua sustentabilidade. E isto é importante. Relatórios honestos e transparentes de boa qualidade, informações confiáveis são a única maneira de uma empresa modificar seu comportamento para o desenvolvimento sustentável.

Os contadores estão na posição única de poder oferecer este serviço devido às suas habilidades e reputação existentes.

Com o crescimento da conscientização na ESG, e as empresas que desejam relatar sobre sua sustentabilidade, os contadores que podem oferecer contabilidade de sustentabilidade criam a capacidade de se diferenciar dos concorrentes.

(...)

Palavras finais

Os contadores têm muito a oferecer quando se trata de relatar sobre a sustentabilidade de um negócio. Com as indústrias querendo investir no desenvolvimento sustentável, os relatórios de sustentabilidade corporativa são um mercado em crescimento.

Tendo a capacidade de oferecer relatórios e conselhos independentes e confiáveis, os contadores estão perfeitamente posicionados para diversificar a elaboração de relatórios de sustentabilidade.

A ESG oferece uma estrutura confiável e diretrizes de relatórios de sustentabilidade para as empresas, para começar. Os contadores podem obter mais informações sobre o que é o ESG ao participar do curso da ICA, Desmistificando o ESG. Este curso oferece uma maior compreensão do que é ESG, e os benefícios que o acompanham.

(Fonte: Mercia, via Accountingweb)

.jpg)