26 maio 2006

Padrões Internacionais

Bancos já simulam impacto dos padrões internacionais

Maria Christina Carvalho

A adoção das normas internacionais de contabilidade International Financial Reporting Standards (IFRS) vai ter impacto positivo no Itaú. Se já estivessem em vigor no Brasil, as normas acarretariam aumento de R$ 1,9 bilhão no patrimônio do banco, que era de R$ 16,619 bilhões ao final do primeiro trimestre.

A estimativa foi divulgada pelo vice-presidente sênior do Itaú, Henri Penchas, que participou, ontem de seminário a respeito do assunto, organizado pelo Instituto Brasileiro de Executivos Financeiros (Ibef).

A IFRS surgiu da necessidade identificada pelas principais economias do mundo de uma padronização das normas contábeis para aprimorar a transparência e facilitar a comparação do desempenho das empresas.

Elaboradas pela International Accounting Standard Board (IASB), conselho independente com especialistas do mundo todo, essas normas passaram a ser compulsórias nos países da União Européia e também no Reino Unido desde o ano passado e estão sendo adotadas por outros mercados. Os Estados Unidos, que têm a United States Generally Agreed Accounting Principles (USGAAP), criaram um grupo de trabalho para harmonizar suas normas com as do IASB em dois a três anos.

No Brasil, o Banco Central (BC) tomou a dianteira e, em março, divulgou comunicado informando que os bancos terão que adotar a IFRS a partir do balanço de 31 de dezembro de 2010. Já a Comissão de Valores Mobiliários (CVM) está com a ação limitada porque depende de alteração da Lei das S/A. Um projeto de lei que viabilizaria a mudança (número 3.741) tramita há tempo no Congresso.

Apesar do prazo relativamente folgado dado pelo BC, os grandes bancos já estão se preparando para a adoção da IFRS. O Itaú quer divulgar o primeiro balanço sob as novas regras ainda neste ano. O Unibanco pretende identificar as diferenças da nova regra até setembro e ter o primeiro balanço em dezembro de 2008, disse o diretor Osias Brito. Já o Bradesco identificou as mudanças no ano passado, disse o diretor de contabilidade Moacir Nachbar Jr.

O Banco Central, informou o chefe do Departamento de Normas do Sistema Financeiro, Amaro Luiz de Oliveira Gomes, vai se ocupar neste ano com a tarefa de "diagnosticar as principais assimetrias" entre as regras locais e a IFRS. Como lembrou o diretor da área de serviços financeiros da Ernst & Young, Gregory Gobetti, o próprio BC já fez o balanço de 2005 usando as novas regras contábeis.

Os especialistas como a Ernst & Young já mapearam as diferenças e ajudaram bancos europeus na adaptação das regras. Para Gobetti, é bom aproveitar "o exercício já feito pelos bancos europeus"

A pressa dos bancos brasileiros se justifica, segundo Pedro Masetto, também diretor executivo da Ernst & Young: "A padronização das regras contábeis vai permitir ao investidor comparar o desempenho dos bancos dos diferentes países e reduzir os custos das próprias instituições", que não precisarão mais fazer balanços diferentes conforme o mercado em que atuam.

Enron 2

Ex-diretores são declarados culpados

Houston (EUA), 26 de Maio de 2006 - Jeffrey Skilling e Kenneth Lay, ex-diretores da empresa Enron, foram declarados culpados de fraude e conspiração por sua responsabilidade na falência de 2001 do então gigante energético, anunciou o júri. Jeffrey Skilling foi considerado culpado de 19 das 28 acusações que lhe foram atribuídas e terá de cumprir uma pena máxima de 185 anos de prisão. Por sua vez, o fundador da Enron, Lay, foi declarado culpado das seis acusações de fraude e conspiração de que era acusado, além das acusações de fraude bancária que enfrentava em outro julgamento que ocorria paralelamente, também em Houston. Pode ser condenado a um máximo de 165 anos de prisão. O anúncio das sentenças está previsto para 11 de setembro, disse o juiz do caso, Sim Lake, que pediu o passaporte de Lay.

O governo americano comemorou o veredicto e prometeu processar os criminosos corporativos com o mesmo ímpeto que utiliza para com os delinqüentes das ruas: "não toleramos a corrupção empresarial e, além disso, o Departamento de Justiça tem trabalhado agressivamente contra aqueles que estão envolvidos em corrupção corporativa", disse o porta-voz da Casa Branca, Tony Snow.

Lay estava sentado com sua esposa no momento em que o veredicto foi pronunciado. Skilling olhava para os sapatos. Ambos haviam se declarado inocentes do maior colapso da história corporativa americana. "Obviamente estou decepcionado, mas o sistema funciona assim", declarou Skilling com o rosto fechado na saída do tribunal. Seu advogado, Dan Petrocelli, afirmou que apelaria do veredicto.

Skilling estava sendo julgado junto com Lay desde janeiro em Houston. As oito mulheres e os quatro homens do júri se retiraram para deliberar a partir do dia 17 de maio. O júri demorou menos de seis dias para chegar a um veredicto.

A Enron, cuja capitalização chegou a US$ 100 bilhões, faliu em poucas semanas quando foram descobertos desvios de fundos na contabilidade do grupo. Sua quebra arruinou milhares de acionistas e empregados que haviam investido em ações e fundos de pensão da empresa. O caso se transformou então num símbolo da corrupção e do excesso do mundo empresarial americano.

Lay e Skilling se defenderam afirmando que não estavam a par das manipulações contábeis de seu diretor financeiro, Andrew Fastow, que havia criado sociedades financeiras paralelas para ocultar as perdas da firma. Fastow se declarou culpado, aceitou colaborar com a Justiça e testemunhou contra seus ex-chefes. Em seu testemunho, afirmou que eles realmente estavam a par do que acontecia e que Skilling o estimulava nessas atividades.

Lay dirigiu a Enron até o início de 2001, quando cedeu a presidência a Skilling, seu braço direito, que renunciou inesperadamente no verão seguinte. Lay teve de retomar as rédeas do grupo alguns meses antes de sua quebra. Estima-se que as perdas pela quebra da Enron superaram os US$ 40 bilhões.

O Caso Enron

O caso Enron ficou conhecido como exemplo do uso da contabilidade para manipular mercados e do aproveitamento da informação assimétrica a favor dos executivos. Ontem terminou o julgamento dos executivos nos Estados Unidos. Leia a reportagem abaixo:

Vigilância corporativa ganha novo ânimo

May 26, 2006 4:05 a.m.

Por Paul Davies e Kara Scannell

The Wall Street Journal

Os veredictos que condenaram ontem os ex-executivos da Enron Corp. Kenneth Lay e Jeffrey Skilling marcam o ápice de uma extraordinária onda de repressão a um igualmente extraordinário grupo de delitos corporativos. Mas em vez de marcar o fim de uma era, as condenações tendem a dar novo ânimo ao governo americano em seu combate ao crime de colarinho branco.

Desde que a Enron Corp. virou sinônimo de transgressão executiva quando quebrou quase cinco anos atrás, autoridades obtiveram a condenação ou admissões de culpa por fraude e outras acusações contra centenas de poderosos do mundo empresarial, e os legisladores impuseram novas leis, mais duras. Draconiana para alguns, a resposta do governo americano aos escândalos corporativos da virada de século provocou uma reação de grupos pró-empresas.

Lay, de 64 anos, foi presidente do conselho da Enron, e Skilling, de 52, seu diretor-presidente. Os dois foram condenados ontem por fraude, formação de quadrilha e outras acusações, por terem mentido para os acionistas sobre o estado das finanças da empresa. Eles tiveram de entregar seus passaportes e pagaram US$ 5 milhões cada de fiança para aguardar a sentença em liberdade. A sentença será definida em 11 de setembro. Eles devem pegar vários anos de prisão. Advogados de ambos disseram que vão recorrer.

As condenações de ontem vão ajudar a transformar o legado do boom do mercado dos anos 90. Inicialmente visto por investidores como uma das mais longas fases de alta dos mercados, a década agora será vista historicamente como uma de ganância desenfreada e transgressões corporativas que ocorreram sem controle.

[corporativo]

"Todos nós acabamos distraídos pelos benefícios que fluem desses grandes avanços do mercado quando ele está subindo", disse Robert Morvillo, um veterano advogado de defesa. "A distração parece que precisa esperar um problema seriamente perturbador em que alguém sai ferido. A Enron é um ótimo exemplo de quando pessoas saíram feridas."

Lay e Skilling se juntam a uma lista de nomes que antes representava os executivos mais badalados, mas desde então se tornou um inventário do excesso da virada do século. Entre outros estão o ex-presidente da Tyco International Ltd. L. Dennis Kozlowski, condenado a até 25 anos de prisão, e o ex-diretor-presidente da WorldCom Inc. Bernard Ebbers, sentenciado a 25 anos.

Com o veredicto da Enron, aqueles que defendem táticas agressivas para proteger os acionistas e outras pessoas têm motivos para se sentir energizados, com a bandeira deles endossada num julgamento histórico feito por um júri de 12 cidadãos comuns.

"Nossas leis criminais serão cumpridas tão vigorosamente contra executivos de grandes empresas como serão contra criminosos de rua", disse o procurador-geral-adjunto Paul J. McNulty após o anúncio do veredicto. "Este veredicto nos encoraja — ele nos encoraja a continuar a combater a corrupção onde quer que a encontremos."

E George Stamboulidis, um ex-promotor federal, disse: "Estou certo de que os promotores têm processos na gaveta, prontos para ser abertos."

Eles têm. Entre elas: cerca de duas dúzias de empresas estão sob investigação num inquérito sobre se elas dataram retroativamente opções de ações para enriquecer executivos.

O julgamento da Enron pode servir de diretriz para futuras ações repressivas. Em alguns julgamentos anteriores, os promotores adotaram uma postura exaustivamente detalhista, assoberbando jurados com provas sobre assuntos contábeis bizantinos. Os promotores da Enron preferiram uma abordagem mais simples.

"Os promotores provaram o gostinho da vitória", acrescentou Roman Darmer, outro ex-promotor federal. "Eles mostraram que sabem como ganhar esses processos e agora têm mais ferramentas com as quais trabalhar." As apostas não podiam ter sido maiores: um fracasso da promotoria teria fornecido combustível para a incipiente reação pró-empresas, que até agora teve um sucesso limitado. "Este pode ser o fim de um caso que passou a simbolizar a onda de escândalos corporativos, mas de jeito nenhum isso sinaliza o fim para os investigadores", disse Arthur Jakoby, um advogado de defesa que já trabalhou para a Securities and Exchange Commission, ou SEC, a comissão de valores mobiliários dos EUA.

O estouro da bolha do mercado acionário em 2000 foi seguido por uma onda de acusações de que os executivos usaram malandragens para melhorar seus balanços, cometeram outras fraudes contra acionistas ou se enriqueceram indevidamente. Com a quebra das empresas, os investidores perderam somas incontáveis e dezenas de milhares de funcionários perderam o emprego.

A Enron, uma gigante de negociação de energia com sede em Houston, estava entre as maiores e foi a primeira a quebrar.

24 maio 2006

Presidiários "custam" mais que alunos

Presidiários no Brasil custam quase duas vezes mais que estudantes universitários

Os prejuízos que a violência traz para a sociedade não estão presentes apenas no cotidiano dos cidadãos brasileiros. Manter um presidiário no Brasil onera os cofres da União em aproximadamente R$ 18 mil por ano. De acordo com estimativas do Departamento Penitenciário Nacional (DEPEN), cada presidiário custa em média, de R$ 1.000 a R$ 2.000 por mês, o equivalente a mais de quatro salários mínimos, fixados em R$ 350,00. Um estudante das instituições públicas no país custa a metade desse valor. Segundo pesquisa feita pelo Tribunal de Contas da União (TCU), um estudante universitário custa aproximadamente, R$ 790 por mês e R$ 9.488,00 por ano.

O DEPEM estima que existam hoje, 361,4 mil presos em delegacias e penitenciárias de todo o Brasil. Se cada detento custa em média, de R$ 1.000 a R$ 2.000 por mês, manter a população prisional do país gera um custo mensal de aproximadamente R$ 542,1 milhões por mês e R$ 6,5 bilhões por ano. O programa Universidade do Século XXI, criado pelo Ministério da Educação para reformar a educação superior e estruturar as instituições federais gastou em 2005, pouco mais que isto, o equivalente a R$ 7,5 bilhões. O Fundo de financiamento ao estudante do ensino superior (FIES), do Ministério da Educação, aplicou R$ 787 milhões em 2005, oito vezes menos do que foi gasto com todos os presidiários do Brasil. Os dados sobre os programas do Ministério da Educação são do Sistema Integrado de Administração Financeira (Siafi) e não incluem os restos a pagar.

Traçar o perfil da população prisional e criar um cadastro único com o máximo de informações, não tem sido tarefa fácil para o governo. Os diferentes regimes de detenção, fechado, aberto, semi-aberto, entre outros, além dos vários tipos de presídios, como os de segurança máxima e os estaduais, tornam difícil uma estimativa precisa, principalmente em relação aos gastos.

O Sistema de Informações Penitenciárias Infopen, do Ministério da Justiça, criado em 2002, ainda não disponibiliza dados mais detalhados de todas as unidades prisionais e presos do país. De acordo com a assessoria de comunicação do DEPEN, ainda há dificuldade para fazer estas contas. A base de dados do Infopen estabelece uma série de indicadores que devem ser preenchidos pelas unidades prisionais de todos os estados. Segundo o DEPEN o maior problema para que haja uma base única tem sido o baixo índice de preenchimento desses indicadores pelos estados.

Os valores dos gastos com presidiários são aproximados. A estimativa leva em consideração diferentes custos como roupas, alimentação, remédios, assistência médica, energia elétrica, dentre outros. A proposta do Infopen é fornecer dados de todos os presos ou internos, como o controle de visitas, ficha jurídica, tipos de regime prisional e crimes cometidos, perfil social e etnia.

O estudo do TCU considera os dados de 2003 e utiliza valores globais, dividindo o orçamento pelo número de alunos. A pesquisa determinou valores distintos e avaliou os gastos de acordo com os cursos.

Para minimizar os altos custos com o sistema carcerário brasileiro, especialistas e organizações civis defendem a maior aplicação das penas alternativas para crimes leves, como prestação de serviços sociais, limpeza de muros e praças, ajuda em hospitais, dentre outros. Embora esteja previsto na Constituição e no Código Penal, esse tipo de pena ainda é pouco utilizado no Brasil. Estima-se que com a aplicação de penas alternativas, o custo de um preso poderia ser reduzido em até 10 vezes e o índice de reincidência despencaria de 42,5% para 17,5% .

O professor da Universidade de Brasília, Antônio Flávio Testa, sociólogo e cientista político, atribui boa parte dos problemas de segurança pública à ineficiência dos recursos públicos e à incompetência gerencial do Estado. "O preço que se paga para manter um criminoso na cadeia é altíssimo. Isto só reflete o mau uso do dinheiro público", disse.

Para o sociólogo, o Brasil não faz uso como deveria da legislação que prevê penas alternativas e dos programas de reeducação dos detentos. Flávio Testa critica o modelo repressor usado nos presídios e sugere uma segmentação dos criminosos com tratamentos mais rigorosos ou mais educativos, dependendo do tipo de crime cometido."Não adianta pensar que um Marcola vai voltar ao convívio da sociedade". O professor se referiu ao líder da organização criminosa Primeiro Comando da Capital (PCC), Marcos Willians Herba Camacho, (Marcola), responsável por boa parte dos ataques ocorridos em São Paulo.

Aline Sá Teles

Do Contas Abertas

Livro-caixa do PCC

Mais adiante a reportagem comenta que a organização operou no azul no mês, com arrecadação de R$483.588 e gasto de R$376.040, um saldo superior a R$100 mil. Nesse período a contabilidade do PCC era centralizada.

Em dezembro de 2004 a organização gastou R$46 mil na compra de dois AR15 e 1 AK47 e R$20 mil em dois fuzis rouger. Além disso, o PCC também concedia financiamentos a seus integrantes. Em janeiro, R$50 mil foram dados a "Cantor" e R$1.500 para Felipe.

A partir da descoberta dos documentos, o tesoureiro foi assassinado e a contabilidade descentralizada. As investigações apontam uma arrecadação mensal de R$750 mil em média.

23 maio 2006

Ratemyprofessor

Sempre desconfiei de processos de avaliação. Mas um estudo de 2003, e posteriormente ampliado em 2004, me fez refletir se minhas críticas eram sem fundamento. Em Web-based student evaluation of professors, James Felton, John Mitchell e Michael Stinson, da Michigan University, apresentaram resultados interessantes que todo professor de contabilidade deveria anunciar em sala de aula. Utilizando milhares de avaliações desses alunos os professores observaram algumas relações importantes.

Inicialmente, utilizando os resultados por instituição de ensino, os resultados foram pouco conclusivos. Mas quando a análise foi realizada por disciplina, Felton, Mitchell e Stinson obtiveram conclusões interessantes. A primeira, existe uma relação forte e direta entre a percepção de qualidade do aluno e o grau de facilidade de uma disciplina. Em outras palavras, disciplinas fáceis possuem mais chances de serem consideradas de boa qualidade. A segunda, um professor apontado como "bom" pelos alunos geralmente era também elogiado por seus quesitos físicos. Finalmente, uma disciplina mais fácil tinha mais chance do professor ser considerado sexualmente atraente.

Mas as conclusões interessantes ainda não foram apresentadas. Advinhem quais as matérias consideradas com menor qualidade pelos alunos? Acertou quem colocou contabilidade nessa resposta, que pelo menos ganhou da engenharia, da ciência da computação e daquela com pior qualidade, a matemática. As mais difíceis foram ciência, estudos étnicos, contabilidade e marketing, na ordem do 28o. ao 31o. Os professores menos sexies foram os de matemática, ciência da computação, contabilidade e humanidades. É isso mesmo: no quesito beleza os docentes de contabilidade somente venceram os de humanidades.

Para os curiosos, listo os vencedores:

Qualidade (na ordem): Direito, Línguas, Educação, Medicina e Enfermagem e Justiça Criminal

Facilidade: Humanidades, Educação, Música e Línguas

Apelo sexual: Medicina e Enfermagem, Marketing, Línguas e Educação Física.

Continuo minha reflexão: no meu departamento no semestre passado os dois professores com melhor avaliação por parte dos alunos foram James Giacomoni, da área de orçamento público, e Jorge Katsumi, de contabilidade internacional.

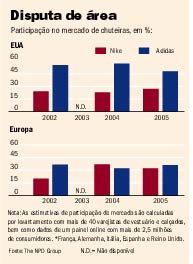

Copa realça rivalidade entre Nike e Adidas

Reportagem do Wall Street Journal sobre a copa do mundo e a concorrência entre duas empresas

Copa realça rivalidade entre Nike e Adidas

May 23, 2006 4:05 a.m.

Por Stephanie Kang em Beaverton, EUA, e Mark Esterl em Herzogenaurach, Alemanha

The Wall Street Journal

Além das 32 seleções em campo, a Copa do Mundo também vai ser decisiva para o duelo entre as titãs dos artigos esportivos Adidas AG e Nike Inc.

A batalha empresarial é tão intensa quanto a dos gramados. Como evento mundial que atrai uma audiência maior do que as Olimpíadas, a Copa pode ser o momento de decisão na concorrência cada vez mais acirrada entre as empresas. Nike e Adidas passaram a ver o torneio como um referendo de quem é o número 1 não só em futebol, mas em todo o mercado mundial de artigos esportivos.

As arqui-rivais estão abordando a Copa cada uma à sua moda. A Adidas, que há décadas mantém a liderança em futebol, pretende continuar na frente por meio de seu acordo de patrocínio com a Fédération Internationale de Football Association, a Fifa. Como a Alemanha sedia o evento este ano, a Adidas, que tem sede na Bavária, tem também a vantagem de jogar em casa.

Durante os 64 jogos, bilhões de espectadores verão o logo das três tiras da Adidas em bolas, uniformes de árbitros e voluntários e em cartazes espalhados pelos estádios do país. Nos Estados Unidos, o país-sede da Nike, a Adidas garantiu também direitos exclusivos para anunciar durante a transmissão dos jogos.

[world cup]

As arqui-rivais estão abordando a Copa cada uma à sua moda. A Adidas, que há décadas mantém a liderança em futebol, pretende continuar na frente por meio de seu acordo de patrocínio com a Fédération Internationale de Football Association, a Fifa. Como a Alemanha sedia o evento este ano, a Adidas, que tem sede na Bavária, tem também a vantagem de jogar em casa.

Durante os 64 jogos, bilhões de espectadores verão o logo das três tiras da Adidas em bolas, uniformes de árbitros e voluntários e em cartazes espalhados pelos estádios do país. Nos Estados Unidos, o país-sede da Nike, a Adidas garantiu também direitos exclusivos para anunciar durante a transmissão dos jogos.

As duas abriram as carteiras mais do que nunca para publicidade tradicional, conteúdo online, torneios de futebol amador e patrocínio de jogadores e times.

As costumeiras táticas de marketing de guerrilha da Nike — inundar as sedes das Olimpíadas com outdoors quando a empresa não tem o patrocínio oficial, por exemplo — podem ser mais difíceis de executar na Alemanha. A Fifa recorreu a tribunais locais para proteger direitos exclusivos de marketing e solicitou às cidades que dêem tratamento preferencial aos patrocinadores oficiais na hora de vender espaço de outdoor fora dos estádios.

"Estamos onde todo mundo queria estar", diz Günter Weigl, diretor de futebol mundial da Adidas.

Mas a ligação da Nike com a popular seleção brasileira está mostrando ser uma vantagem tática. A camisa da seleção está entre as mais cobiçadas do mundo. E a Nike está fazendo com que Ronaldinho, Ronaldo e os outros craques brasileiros se tornem celebridades mundiais ainda maiores. O Brasil é tão importante para o plano da Nike que sua campanha de marketing global usa o slogan "joga bonito" em português mesmo.

A Nike diz que está se aproximando de US$ 1,5 bilhão em vendas relacionadas ao futebol, mais que o dobro do que gerou em 2002 e quase 40 vezes o que faturou em 1994, o ano da Copa nos EUA, quando ela vendeu US$ 40 milhões. A líder Adidas está prevendo um salto de mais de 30% este ano, para mais de US$ 1,5 bilhão.

Este ano, a Adidas ficou mais perto da Nike em sua batalha pela supremacia no mercado mundial de artigos esportivos, graças à compra da Reebok International Ltd. por US$ 3,8 bilhões. Em abril, a empresa, cuja sede fica na pequena cidade alemã de Herzogenaurach, assinou um contrato de 11 anos com a Associação Nacional de Basquete dos EUA, a NBA, depois de transferir os direitos da Reebok. Além de futebol e basquete, a Adidas, que fatura US$ 12 bilhões por ano, é também uma grande força em atletismo, tênis e golfe.

Enquanto isso, a Nike, que tem sede na cidade americana de Beaverton, Oregon, e fatura US$ 13,7 bilhões, está fazendo um esforço redobrado em futebol depois de anos de iniciativas claudicantes. A atual investida começou para valer quando os EUA sediaram a Copa de 1994, época em que a Nike estava querendo expandir-se internacionalmente, diz Denson. "Se nossa meta era ser a maior e melhor marca esportiva do mundo, tínhamos de ser a número 1" em futebol, diz.

As duas empresas trazem histórias bem diferentes para esta Copa do Mundo. Herbert Hainer, o diretor-presidente da Adidas, um ex-jogador semiprofissional, diz que o futebol está no DNA da empresa. O fundador Adi Dassler costurou seu primeiro par de chuteiras mais de 80 anos atrás, e a Adidas fornece as bolas para as Copas do Mundo desde 1970.

Depois que a Adidas renovou no ano passado por US$ 350 milhões o contrato de patrocínio da Copa até 2014, o presidente da Fifa, Joseph Blatter, proclamou que "o futebol e a Adidas se tornaram um".

Aproveitando a vantagem de jogar em casa, a Adidas está construindo um estádio temporário na frente do Reichstag em Berlim que comportará mais de 10.000 espectadores, para os quais serão transmitidos jogos da Copa num telão. A seleção argentina, por sua vez, vai treinar na espaçosa sede da empresa.

A Nike, que começou fabricando tênis de corrida em 1964, tornou-se uma gigante global ao persuadir os consumidores a usar seus calçados de corrida, basquete e ginástica fora das quadras. Mas a empresa foi durante muito tempo fraca em futebol.

O co-fundador da Nike Philip H. Knight fez sua primeira grande jogada em futebol em 1996, quando fechou um contrato de dez anos e US$ 100 milhões com a Confederação Brasileira de Futebol. O contrato foi recentemente prolongado até 2018 por estimados US$ 144 milhões. Desde então, a Nike fechou acordos com times populares como o Barcelona na Espanha, a Juventus na Itália, o Arsenal na Inglaterra e o Corinthians no Brasil.

A Nike também vê oportunidades no que chama de produtos da "cultura esportiva". Isso inclui coisas como uma camiseta com os números 5862709402, representando os anos em que o Brasil ganhou a Copa. "Mesmo que você não adore futebol, vai gostar do visual, do estilo, da abordagem", diz Trevor Edwards, diretor de marketing da Nike.

22 maio 2006

Comportamento da Profissão mais antiga do mundo

Os autores tentam responder qual a razão para que essa profissão seja tão relativamente bem paga. Antes de responder a essa pergunta, os autores fizeram uma comparação entre os ganhos dessa profissão e de outras ocupações. Mesmo em diferentes ambientes e em diferentes épocas da história humana as prostitutas ganham mais que outras ocupações.

Utilizando um modelo matemático (sic), Edlund e Korn argumentam que o salário adicional não é decorrente do risco associado com o exercício da profissão, mas devido a redução das possibilidades de casamento em virtude da ocupação. Homens geralmente não casam com ex-prostitutas, então essas mulheres são relativamente bem recompensadas pelo custo de oportunidade.

Os autores também descobriram que a prostituição geralmente reduz quando a renda do homem aumenta.

Segundo a reportagem, "viúvas e prostitutas competem por commodities (na visão reducionista dos economistas) mas viúvas são distintamente superiores pois podem gerar crianças que são socialmente reconhecidas". Então, "se o homem tem dinheiro, ele tende a comprar um produto superior (...) e a comprar (alugar) um produto mais barato menos frequentemente". [Observem que estou citando a reportagem]

Além disso os autores observaram que quando a taxa homem sobre mulher aumenta tende a aumentar a lucratividade relativa da prostituição, quando se compara com o matrimônio.

Se a diferença é temporária devido a uma guerra, por exemplo, isso tende o incentivo a prostituição.

"Para os residentes permanentes de um local, o homem é um potencial participante do mercado de casamento e do mercado de sexo; já um visitante, somente o mercado de sexo está disponível". Isso significa dizer que quando aumenta o número de visitantes num local é normal o aumento da prostituição, como ocorreu nas cruzadas do século XII e ocorre hoje em certas cidades brasileiras.

Os autores não consideram supreendente a existência de um grande número de prostitutas entre as imigrantes. As mulheres imigrantes tem grande dificuldade de encontrar emprego, devido as barreiras da língua, por exemplo.

Bolha no Brasil

Por Daniella Camargos

Qual empresa vale mais, a fabricante de cosméticos Natura ou a telefônica Embratel? A Gol, caçula das companhias aéreas brasileiras, ou a Acesita, maior produtora de aço inoxidável da América Latina? Engana-se quem pensa que as gigantes da velha guarda são mais valiosas, pelo menos na Bolsa de Valores. As recentes ofertas públicas iniciais de ações (IPOs, no jargão do mercado) não só estão servindo para aquecer as negociações na Bovespa como para mudar as referências de preços do mercado. Mesmo com uma receita 20% menor e um lucro 40% inferior, a Gol vale quase seis vezes mais que a Acesita. Por sua vez, a Natura equivale a duas Embratel, que tem o triplo do faturamento. O valor de mercado alcançado por outras empresas recém-lançadas na bolsa também surpreende. A produtora de açúcar e álcool Cosan, por exemplo, vale mais de cinco vezes a Petróleo Ipiranga. E a locadora de automóveis Localiza empata com a Perdigão. Dada a exuberância, potencialmente irracional, das companhias que abriram capital nos últimos dois anos, o mercado começa a fazer perguntas. Existem fundamentos reais para que as novatas do pregão sejam mais valiosas do que as veteranas? Ou a supervalorização dos ativos é o prenúncio de uma bolha?

As opiniões dos analistas se dividem. Os que afastam a hipótese da bolha não economizam argumentos para justificar a súbita valorização das calouras. A primeira justificativa, e talvez a de maior peso, é o fato delas terem aderido aos mais altos padrões de governança corporativa da bolsa, ao listarem suas ações no Nível 2 e no Novo Mercado. “O investidor considera justo pagar um prêmio maior pela transparência e pelo compromisso de prestação de contas aos minoritários”, diz Clodoir Vieira, analista da corretora Souza Barros. Seguindo este raciocínio, alguns especialistas acreditam que, se as empresas com mais tempo de pregão migrarem para tais níveis de governança, poderão sofrer uma reavaliação positiva no preço de suas ações, que estariam depreciadas. A prova poderá ser tirada com a Telemar, que pretende pulverizar seu capital, aderindo ao Novo Mercado. Os controladores da companhia condicionaram este movimento a uma alta de 62% na cotação das ações, o que significaria um acréscimo de R$ 11,4 bilhões no valor de mercado da operadora de telefonia. “Se a operação da Telemar der certo, será o divisor de águas do mercado de ações brasileiro”, acredita Alexandre Póvoa, diretor da Modal Asset Management. “Ávidas por atrair investidores, outras empresas tradicionais poderão seguir o mesmo caminho”, diz.A segunda explicação para a rápida valorização das novatas no pregão é o grande potencial de crescimento. “A Gol, por exemplo, pode dobrar de tamanho num prazo muito curto caso conquiste os passageiros da Varig”, diz Vieira, da Souza Barros. Outra justificativa é a redução do risco país pelas agências internacionais. “Ela faz melhorar a percepção dos investidores, principalmente estrangeiros, sobre os ativos brasileiros”, diz Marco Melo, diretor de pesquisa em ações da corretora Ágora Sênior. Além disso, há, atualmente, uma farta liquidez internacional. Do total dos 16,2 bilhões em ações ofertadas no mercado brasileiro em 2005, 60% foi absorvido por investidores estrangeiros em busca de boas oportunidades de ganho.

Há quem acredite, porém, que tais argumentos não são suficientes para afastar a hipótese de uma euforia especulativa. “Nada justifica o fato de o valor de mercado médio das empresas que fizeram IPO recentemente representar cerca de 32 vezes seu lucro líquido, enquanto as maiores empresas do Brasil, com menor risco, valem aproximadamente 15 vezes o lucro líquido”, afirma Rodrigo Pasin, sócio da Value, uma consultoria especializada em avaliação de ativos. Por este critério de comparação, as novatas na bolsa estão valendo em média duas vezes mais que as companhias consideradas investment grade pela agência de classificação de risco Standard & Poor’s. Isto é estranho, já que, pelo menos em tese, as empresas de risco mais baixo deveriam valer mais, por apresentar um custo de capital menor.

No caso da loja eletrônica Submarino, o preço atual dos papéis corresponde a 52 vezes o resultado operacional do ano anterior. Teoricamente, explica Pasin, isso significa que o prazo para que os resultados da companhia se equiparem ao preço pago por cada ação será de 52 anos. Além disso, lembra o consultor, muitas ofertas de ações estão ocorrendo para propiciar a saída de fundos de capital de risco ou de sócios das empresas. E não para capitalizar a companhia e turbinar seu crescimento. É o caso de Natura, Submarino e DASA (Diagnósticos da América, controladora dos laboratórios Delboni Auriemo), entre outras.

Na opinião de Póvoa, da Modal, os números das estreantes no mercado de ações impressionam porque há uma dificuldade de se aceitar que, atualmente, a economia de serviço (da qual faz parte a maioria das empresas que abriu capital nos últimos dois anos) é mais valorizada que a economia industrial. De fato, as companhias do chamado setor terciário estão ganhando uma importância cada vez maior no mundo dos negócios. Já há algum tempo que, lá fora, empresas do que um dia chamou-se “Nova Economia”, como Google e Microsoft, valem mais do que companhias tradicionalíssimas, como a General Motors. “Não existem explicações tangíveis para a rápida valorização dessas empresas”, diz Póvoa. “Por isso, os erros de avaliação podem ser maiores e, conseqüentemente, os riscos também”. Ele descarta, porém, a possibilidade de uma bolha estar sendo formada. “Ao contrário do que ocorreu com as empresas de Internet anos atrás, as companhias que chegaram recentemente à bolsa dão lucro e têm um histórico para ser avaliado.”

Se falta consenso entre os especialistas sobre a existência ou não de uma bolha, sobra certeza em relação à possibilidade de um ajuste no preço dos novos ativos. Segundo os analistas, à medida em que as empresas novatas na bolsa atingirem a maturidade, ou seja, finalizarem os investimentos previstos, o preço de suas ações será ajustado. “A velocidade e a intensidade em que isso acontecerá vai depender dos resultados futuros das companhias” diz Vieira, da Souza Barros. Isso significa que investidores tentados a investir agora pelos retornos altos e de curto prazo relatados nos últimos balanços correm o risco de apostar nas empresas no momento errado.1+1=2?

Essa mesma história também pode ser aplicada na estatística, na economia ou na matemática. Tome, por exemplo, a matemática, uma ciência exata.

1+1=3

Considere uma calculadora que faz arredondamento. Uma operação como 1,3 + 1,4 terá como resultado final 3.

1+1 = 1

A mesma calculadora, com arrendondamento, terá um resultado de 1 para 0,7 + 0,6.

1+1 = 24

Uma dúzia de ovos mais um dúzia de ovos é igual a 24.

1+1 = 1

Se você compra um CD você ganha o segundo de graça. Se x é o custo de 1 CD, então 1x + 1x = 1X

1+1 = 1,4

Você vai para sua casa e caminha 1 quilômetro a oeste em linha reta e então 1 quilômetro ao norte, também em linha reta. Qual a distância percorrida em linha reta? A solução corresponde a determinar o teorema de Pitágoras onde 1x1 + 1x1 = raiz de dois.

Fonte: Numb3rs (em PDF)

19 maio 2006

Na Prisão

O primeiro diz:

- Eu coloquei os preços da minha empresa acima dos meus concorrentes. Eu estou aqui por exploração do poder econômico.

O segundo afirma:

- Eu coloquei os preços da minha empresa um pouco abaixo dos meus concorrentes. Fui preso por concorrência predatória.

O terceiro completa:

- Eu coloquei os preços igual ao dos meus concorrentes. Fui preso por formar um cartel.

Contabilidade Financeira e Futebol

Eis o texto completo:

Estratégia

Muito longe da trave

Times de futebol voltam a olhar para o mercado de capitais, mas a realidade por aqui ainda frustra qualquer aspiração espelhada no modelo europeu

Por Adriana Souza Silva

* Matéria cedida pela Revista Capital Aberto, edição de abril/2006.

Informações sobre a publicação podem ser obtidas no site www.revistacapitalaberto.com.br.

16/05/2006

Não é preciso recorrer a um antropólogo para enxergar o quanto o futebol está enraizado na cultura do brasileiro. Tampouco ser um especialista em finanças para deduzir que muitos torcedores ou mesmo investidores profissionais se interessariam pela compra de ações de um time se, um dia, os nossos clubes fossem parar na bolsa.

Na Europa, aconteceu exatamente isso no início dos anos 90. A paixão pela camisa foi convertida em oportunidade de negócio. Desde então, 38 clubes já viraram empresas de capital aberto com direito a participarem do ranking anual da revista Forbes com as sociedades desportivas mais caras do mundo. No mais recente, divulgado em março, o Manchester United, da Inglaterra, aparece no topo da lista, avaliado em US$ 1,4 bilhão, seguido pelo espanhol Real Madrid (US$ 1,01 bilhão) e o italiano AC Milão (US$ 920 milhões). E no Brasil? Por que o jogo Futebol X Mercado não sai do zero a zero?

Vontade até existe por parte dos times brasileiros. O Botafogo, por exemplo, está com toda a papelada para a abertura de uma empresa, a Botafogo Futebol SA, cuja intenção é exatamente aproveitar o bom momento da bolsa de valores no País e partir para o ataque, via uma operação com debêntures ou uma emissão de ações. No Atlético Paranaense, a ida à bolsa de valores também chegou a ser cogitada. Mas, sem a mesma pressa que o time carioca, a discussão ficou para o ano que vem. A intenção de abocanhar um naco das fortunas negociadas nas recentes ofertas na Bovespa mexe até com a imaginação de times pouco conhecidos. “Estamos mais perto de ir a mercado do que de subir para a segundona”, garante Osvaldo Teixeira, presidente do Náutico de Roraima, um pequeno clube da terceira divisão do futebol brasileiro.

Sim, sonhar não custa nada. Mas entre a vontade de ver as ações do time no pregão e a realidade atual das agremiações desportivas do País há uma distância do tamanho do Maracanã. E a culpa não é só da desordem administrativa da maioria dos nossos clubes. Afinal, se a abertura de capital fosse mesmo um objetivo, nada impediria que a diretoria contratasse meia dúzia de consultores para ajudá-los a pôr ordem na casa. O problema é que, para a maior parte dos dirigentes, a simples idéia de transparência, eqüidade e prestação de contas — os três pilares da governança corporativa — já é motivo de desespero.

“Atualmente, nenhum clube brasileiro tem como oferecer isso ao investidor”, avalia José Antônio Alves, consultor e professor do curso de Direito Esportivo da FGV-Rio. “As condições dos times são temerárias. Nem sequer podemos dizer que são mal gerenciados, pois a gestão simplesmente não existe. Os diretores são pessoas que exercem outras atividades e, nas horas vagas, aparecem na sede para saber o que está acontecendo. Há clubes com mais de uma centena de conselheiros.”

Mesmo após a Lei Pelé, nº 9.615/01, que obrigou a divulgação pública de balanços de todos os times, a prestação de contas ainda peca pela falta de padronização. O Conselho Federal de Contabilidade (CFC) fez sua parte e editou, no ano passado, um conjunto de normas como referência para esse segmento. Mas ainda existem muitos times que contabilizam como ativo desde os direitos de imagem de um campeonato que ainda não aconteceu até eventuais multas a serem cobradas caso um de seus jogadores decida ir para outro time.

A primeira tentativa de listagem de um clube na Bovespa fracassou exatamente por uma confusão contábil. Em janeiro de 2003, o Coritiba, através do Coritiba S.A, entrou com pedido de registro na Comissão de Valores Mobiliários (CVM) para uma oferta pública de ações. A questão é que, dos R$ 51 milhões declarados como patrimônio, mais de R$ 50 milhões, ou 99%, eram relativos ao direito sobre o uso da marca do Coritiba. Nas demonstrações do time, o direito do uso da imagem foi considerado no cálculo da integralização do capital da companhia, sendo descrito como “patrimônio intangível gerado internamente”. Porém, na ocasião, a CVM vetou o projeto avaliando que intangíveis gerados internamente não podem ser contabilizados.

Desfalque nos cofres públicos

Outra questão que os times precisam resolver antes de pensarem em atrair o investidor são as dívidas trabalhistas e com o poder público. Somente em débito perante a Previdência Social há um montante de R$ 400 milhões a ser pago, segundo o Ministério dos Esportes, por falta de repasse do FGTS. Em maio do ano passado, levantamento da revista Consultor Jurídico apontou que, juntos, os clubes brasileiros possuíam 2.821 processos na Justiça do Trabalho. Isso porque, após a Lei Pelé, o atleta passou a ter contrato de trabalho como qualquer outro trabalhador comum, o que deu espaço aos jogadores para reclamarem de falta de décimo terceiro, atraso salarial, más condições de trabalho, etc. O não-repasse à Receita Federal do Imposto de Renda deduzido na fonte também entrou na lista de irregularidades das agremiações.

Em 2003, foi criada pelo Ministério do Esporte uma loteria para tentar resolver o impasse entre dirigentes e cofres públicos, a chamada Timemania. Na operação, o dinheiro arrecadado pelo governo seria usado para abater as dívidas da falta de recolhimento do INSS e do Imposto de Renda. Os clubes de futebol, por sua vez, emprestariam a sua marca para ser usada na loteria e aumentar a venda dos boletos. O Botafogo, por exemplo, aguarda apenas a aprovação da Timemania para anunciar a abertura de sua nova S.A. Contudo, apesar de ser mais cobiçada do que taça em final de campeonato, a tal solução fiscal, por enquanto, ainda é um projeto de lei. Precisa passar pela Câmara, ir ao Senado e, depois, ganhar a sanção da Presidência.

Entre os especialistas no assunto, há os otimistas e os sóbrios. O primeiro grupo encontra-se representado na figura do vice-presidente jurídico da Federação de Futebol do Rio de Janeiro, Pedro Trengrouse. Zagueiro da ajuda financeira aos clubes, ele acredita que a medida serviria como incentivo para a melhoria da gestão e adequação dos times às exigências do mercado. Já na equipe dos sóbrios, o atacante José Antônio Alves, da FGV, não perdoa e marca: “O futebol brasileiro é movido à paixão. Não adianta só injetar dinheiro enquanto não houver uma mudança de paradigma, que visa corte de custos, conselho independente e profissionalização dos dirigentes”.

Com ou sem lucro?

Mesmo num mundo perfeito, isto é, de times com dívidas sanadas e contabilidade ajustada às recomendações do CFC, haveria ainda uma terceira barreira para driblar: o fato de a grande maioria dos clubes brasileiros não ser empresas — condição imprescindível para vir a mercado. Só como companhias poderiam se aventurar numa operação de securitização, por exemplo, ou qualquer outra relacionada ao mercado de capitais. Mas se o clube deixar a condição de sociedade civil sem fins lucrativos perde a isenção de impostos aplicável a essas instituições e terá de arcar com a mesma mordida que as demais companhias hoje levam do fisco. Compensa?

O advogado do escritório Barbosa, Müssnich & Aragão, Felipe Portugal, acredita que possa haver um jeito de o time manter sua isenção fiscal e, ao mesmo tempo, conseguir desfrutar do mercado de capitais. A solução, para ele, estaria na criação de uma nova empresa, desta vez com fins lucrativos, como quer fazer o Botafogo. O clube seria o acionista controlador dessa S.A que, mediante os devidos registros na CVM, serviria de veículo para as captações do time que financiariam projetos como a construção de um estádio ou a compra de um jogador. A dúvida é se os dirigentes dessas S.As criadas pelos clubes teriam credibilidade perante os investidores.

O caminho até o mercado requer cuidados. Aos times que têm essa pretensão, o conselho é seguir os ensinamentos do folclórico Vicente Matheus, presidente do Corinthians nos anos 70 e 80: “começar do começo”. Isso implica investir em governança dentro das atuais administrações dos times, antes mesmo de pensar em abrir uma empresa ou aventurar-se a tentar um registro na CVM. Para José Antônio Alves, da FGV, a situação do futebol brasileiro assim permanecerá enquanto o esporte não se livrar de um círculo vicioso. A ausência de profissionalismo se reflete numa decisão errada da diretoria que, por sua vez, atrapalha o desempenho dos jogadores, leva o time à derrota e afasta os patrocinadores. Ainda muito longe dos grandes times europeus de capital aberto, os nossos precisam, antes de mais nada, vestir a camisa de uma gestão competente.

Outro artigo sobre o mesmo assunto:

| Eficiência mesmo, só estilo britânico |

| Dentro e fora dos gramados, o Manchester United é um modelo a ser seguido |

| Por Cíntia Cristina da Silva |

| Os ingleses inventaram o futebol e a maneira mais eficiente de ganhar milhões de libras com o esporte. O exemplo mais contundente e bem acabado é o Manchester United, um dos clubes mais conhecidos do mundo. Fundado em 1878, foi uma das primeiras agremiações de futebol a abrir o capital, em 1991. |